Каждый гражданин имеет право вернуть часть уплаченного подоходного налога (НДФЛ 13%) из бюджета. Многие не знают об этой возможности, но она существует, и многие успешно возвращают значительные суммы денег в свой семейный бюджет.

При покупке жилой недвижимости можно получить 13% от потраченных средств, но не более 260 000 р. Для этого требуется собрать пакет документов и заполнить декларацию о доходах.

- Заполнение 3-НДФЛ с помощью программы «Декларация»

- Инструкция по ручному заполнению 3-НДФЛ

- Заполнение титульного листа

- Заполнение первого раздела

- Заполнение заявления

- Заполнение второго раздела

- Скачать бланк декларации 3-НДФЛ за 2021 год

- Пример заполненной декларации за 2021 год

Правила заполнения декларации 3-НДФЛ

Убедитесь, что у вас актуальный бланк декларации за 2021 год. Налоговая утвердила документ приказом Федеральной налоговой службы от 15 октября 2021 г. № ЕД-7-11/903@. Найти действующий бланк проще всего на официальном сайте ФНС – nalog.gov.ru. Там же можно скачать бесплатную программу «Декларация 2021» и заполнить форму в ней. Оба варианта допустимы.

Вручную

Есть два способа: первый – распечатать бланк и вписывать данные от руки; второй – заполнить на компьютере в формате PDF или Excel, а затем распечатать.

В любом случае придерживайтесь следующих правил:

- Используйте синюю или черную ручку.

- Распечатывайте документ на одной стороне листа.

- Не скрепляйте листы, чтобы не повредить штрих-код.

- При ручном заполнении заполняйте поля слева направо. Если остаются пустые клеточки, проставляйте прочерки. Например, для графы «код ОКТМО», состоящей из 11 клеточек, восьмизначный код заполняется так: «45380000—».

- При заполнении на компьютере выравнивайте по правому краю, прочерки ставить не нужно. Используйте шрифт Courier New размером 16-18.

- Не допускаются исправления, зачеркивания или замазывания.

- Каждую страницу необходимо подписать. Для этого внизу есть поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

- Если декларацию подает ваш представитель, включите в пакет документов нотариально заверенную копию доверенности.

- Суммы НДФЛ указываются в полных рублях. Копейки округляются: до 50 – в меньшую сторону, 50 и более – в большую.

- Доходы в иностранной валюте пересчитываются в рубли по курсу ЦБ на дату их получения.

- В специальном поле необходимо проставить нумерацию страниц. Ячейка содержит 3 клеточки. Например, 003 или 011.

Программа «Декларация»

Заполнить 3-НДФЛ можно с помощью программы «Декларация», разработанной налоговой службой. Программа подскажет, какие поля нужно заполнить. Чтобы воспользоваться этим способом, скачайте и установите программу «Декларация» на свой компьютер.

В программе 7 вкладок, но не все из них активны. По мере заполнения они будут разблокироваться. Для начала выберите вариант заполнения «3-НДФЛ». Далее следуйте по вкладкам: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ», «Вычеты – имущественные вычеты», «Зачет/возврат налога».

После внесения всех данных нажмите на кнопку «Проверить». Программа укажет, какие данные вы забыли внести. Исправьте ошибки и сохраните документ в формате XML, если собираетесь подать декларацию в электронном виде, или распечатайте в двух экземплярах для подачи в ИФНС в бумажном виде.

Скачать программу можно на официальном сайте налоговой инспекции nalog.gov.ru

Особенности заполнения 3-НДФЛ для имущественного вычета

Для получения имущественного вычета нужно заполнить титульный лист, раздел 1, приложение к разделу 1, раздел 2, а также приложения 1 и 7. Остальные разделы и приложения заполняются при необходимости.

Если ваш годовой доход меньше 2 млн р., вычет переносится на следующий налоговый период. В этом случае вам придется заполнять декларацию и на второй, и на третий год, до получения полной суммы. Если стоимость недвижимости меньше 2 млн р., право на получение остатка вычета сохраняется для будущих покупок.

Рекомендую заполнять декларацию 3-НДФЛ в программе «Декларация», а не вручную.

— Екатерина Давыдова, налоговый консультант

Пошаговая инструкция по ручному заполнению декларации 3-НДФЛ

Вручную (без программы «Декларация»)

Удобнее всего начинать заполнение декларации с конца. Вначале вычислите сумму вычета в приложении 7, затем укажите доходы в приложении 2, после чего перенесите данные в разделы 2 и 1. Не забудьте заполнить титульный лист.

Инструкция по заполнению декларации на вычет

Инструкция по заполнению декларации на вычет

Вы можете оформить вычет в течение трёх лет с момента оплаты. Я подала декларацию за 2022 год, включив в неё расходы на обучение, фитнес и приобретение квартиры.

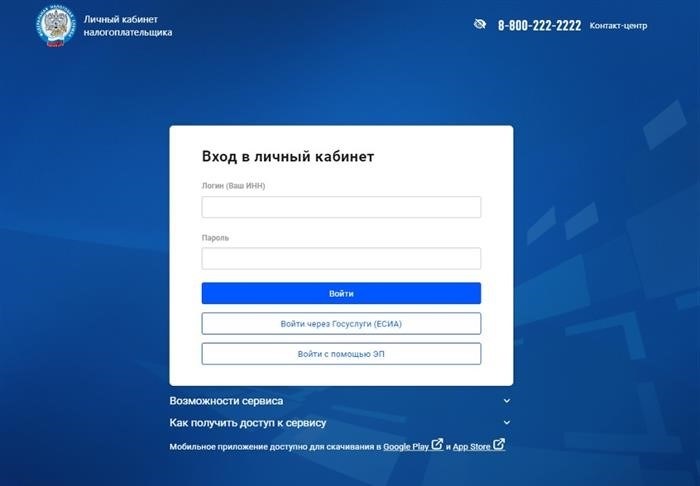

1. Войдите в личный кабинет налогоплательщика на сайте Федеральной налоговой службы. Введите логин и пароль для авторизации.

Для входа в личный кабинет налогоплательщика воспользуйтесь порталом «Госуслуги».

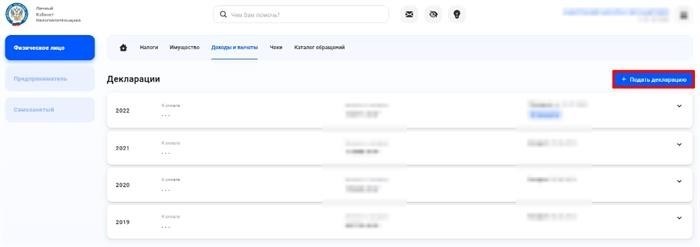

2. Создайте новую декларацию.

Сделать это можно непосредственно на главной странице или в разделе «Доходы и вычеты».

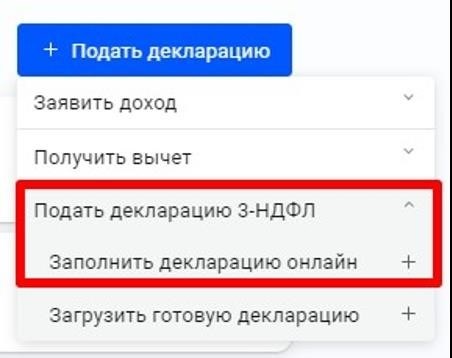

Для удобства пользователей кнопка для создания декларации вынесена отдельно.Выберите нужное действие: сообщить о доходах, оформить вычет или подать декларацию 3-НДФЛ. Заполнение декларации доступно онлайн.

Если вы подготовили декларацию в другой программе, просто загрузите файл с декларацией в личный кабинет. Однако, заполнение 3-НДФЛ онлайн гораздо удобнее — налоговая служба уже имеет ваши регистрационные данные и информацию о доходах. Я предпочла именно этот способ.

Если вам нужно задекларировать доход или получить налоговый вычет, вам всё равно придется заполнить форму 3-НДФЛ.

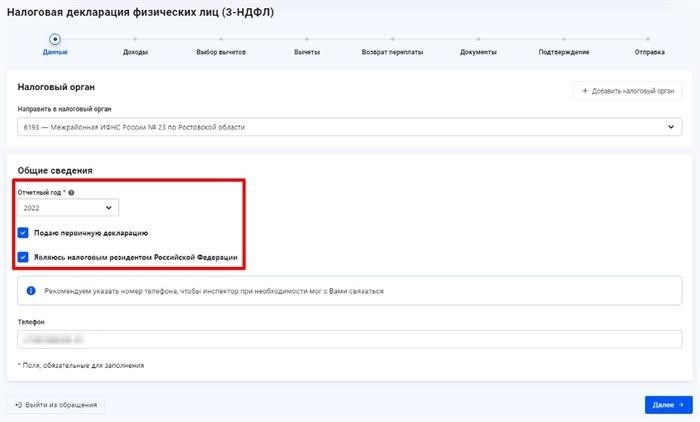

3. Заполните необходимые разделы формы 3-НДФЛ в правильной последовательности.

В первом разделе указываются общие сведения:

- налоговый орган — номер налоговой инспекции по вашему адресу, его можно узнать через специальный сервис ФИАС налоговой службы;

- отчетный год — год, за который декларируете доход или вычет;

- номер корректировки — при подаче первичной декларации поставьте галочку. Если вносите исправления, укажите номер корректировки в порядке возрастания — 1, 2 и так далее;

- налоговое резидентство — получить вычет могут только налоговые резиденты Российской Федерации;

- номер телефона — актуальный номер, чтобы сотрудники налоговой службы могли связаться с вами при необходимости.

В личном кабинете общая информация заполняется автоматически

4. Проверьте ваши доходы.

Они отображаются во втором разделе. Если у вас несколько работодателей, каждый из них предоставляет отчёт о вашей зарплате и налогах. Если в прошлом году вы получали пособие по временной нетрудоспособности, налоговые органы укажут этот источник дохода отдельно.

Доходы от каждого источника отображаются отдельными строками: в каждую из них можно войти и проверить начисления.

В личном кабинете нет необходимости самостоятельно вводить суммы доходов от работодателя. Когда компания отчитывается о зарплате и налогах сотрудников, ФНС регистрирует данные по каждому налогоплательщику. При начале формирования декларации эти цифры автоматически отображаются в 3-НДФЛ. Если же вы получили доход из другого источника, задекларируйте его самостоятельно, введя информацию вручную.

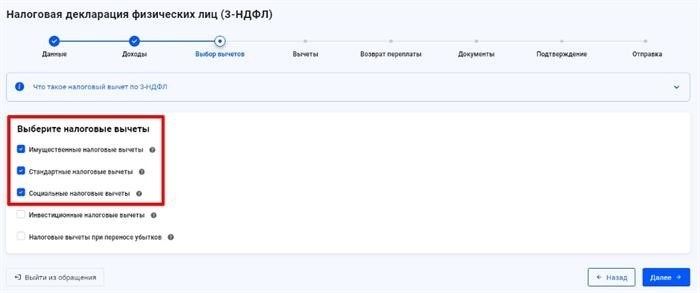

5. Выберите вычеты.

Гражданам России доступны стандартные, социальные, имущественные и инвестиционные налоговые вычеты. Отметьте те, которые соответствуют вашей ситуации.

Например, при покупке квартиры и уплате ипотечных процентов вам полагается имущественный вычет. При оплате за обучение, лечение, фитнес — социальный вычет. А стандартный вычет получают работники, у которых есть дети.

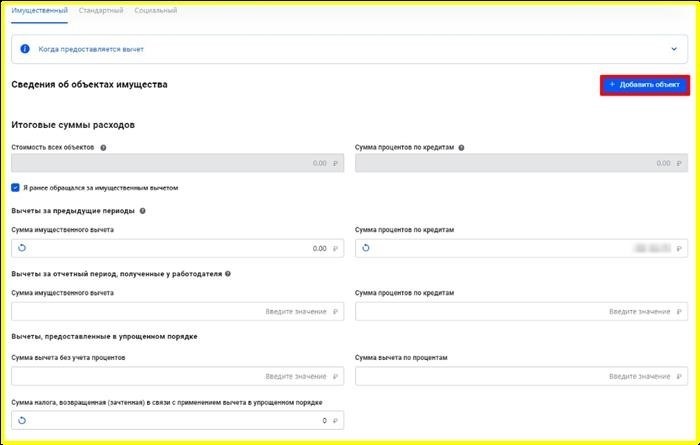

Отметьте галочку в налоговом вычете, который вам необходим. Далее заполните вкладки по выбранным вычетам.Если вы возвращаете налог за недвижимость:Добавьте в список объектов ту недвижимость, за которую хотите получить вычет. Все необходимые данные можно найти в свидетельстве о собственности.

Я подавала декларацию на вычет за квартиру уже третий год подряд, поэтому мне нужно было заполнить также графу «Вычет за предыдущие годы». Узнать необходимую сумму можно тремя способами.

— Если у вас сохранилась предыдущая декларация, вычет за предыдущие годы можно рассчитать по формуле: стоимость объекта (но не более 2 млн ₽) + проценты по кредитам за все годы — остаток имущественного налогового вычета, переносящийся на следующий период из прошлогодней декларации.

— Обратиться к работодателю или посмотреть в разделе «Доходы» справки о доходах и налогах за те годы, по которым уже получили вычет.

Предположим, это были 2020 и 2021 годы. Квартиру вы купили за 2 400 000 ₽. Ваш доход в 2020 году составлял 450 000 ₽, а в 2021 году — 600 000 ₽. Суммируя, получаем 1 050 000 ₽. Соответственно, в графу «Вычет за предыдущие годы» вписываем 1 050 000 ₽. Этот метод не подходит, если вы ранее оформляли другие вычеты, например, на обучение.

— Обратитесь в налоговую инспекцию. Не забудьте взять с собой паспорт.

Пожалуйста, введите информацию о недвижимости, укажите её стоимость, размер ипотечных процентов и перенесите данные о имущественном вычете из декларации за прошлый год.

Если вы использовали упрощённый порядок получения вычета, укажите его отдельно.

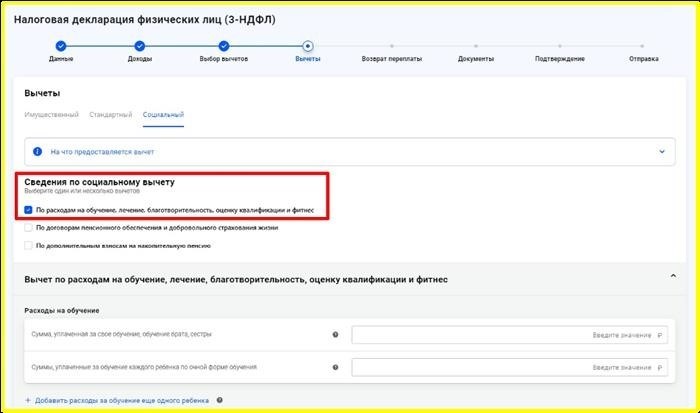

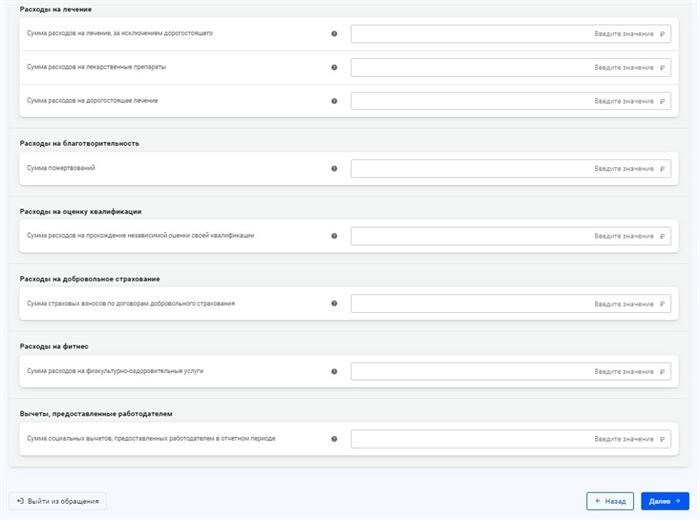

Если вы возвращаете налог за лечение, обучение, фитнес, благотворительность или страхование

В этом разделе все просто — внесите сумму в соответствующее поле. Важно, чтобы она соответствовала подтверждающим платежным документам. Их копии необходимо приложить к декларации при подаче в налоговую.

Если вы оформляете социальный вычет через работодателя, внесите сумму в отдельную строку.

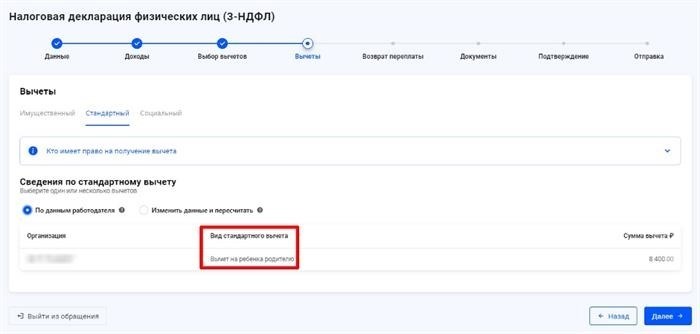

Если стандартный налоговый вычет у работодателя не был оформленНе только родители имеют право на стандартный налоговый вычет. Полный список льготников указан в статье 218 Налогового кодекса РФ. Категории льготников с кодом 104 перечислены в подпункте 2, а с кодом 105 — в подпункте 1. Если стандартный вычет был получен через работодателя, эта сумма отразится автоматически.

Если вам не требуется представлять документы для возврата средств, пожалуйста, выберите опцию «Пропустить».

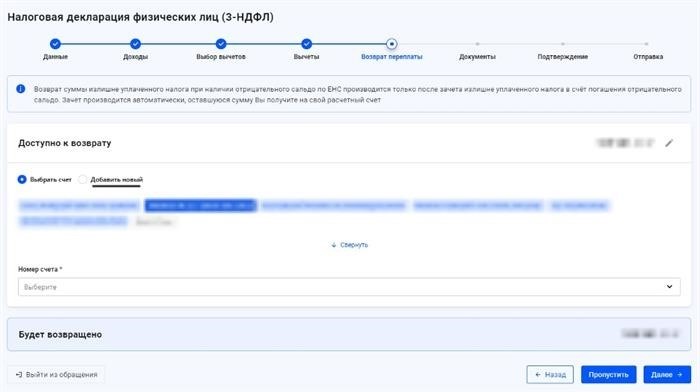

6. Заполните форму заявления о возврате.

Если в результате расчетов вы обнаружили, что у вас имеется избыточная сумма, мы можем произвести возврат. Просим указать банк и номер расчетного счета, на который следует осуществить перечисление средств.

Если вы не собираетесь подавать запрос на возврат, просто нажмите кнопку «Пропустить».

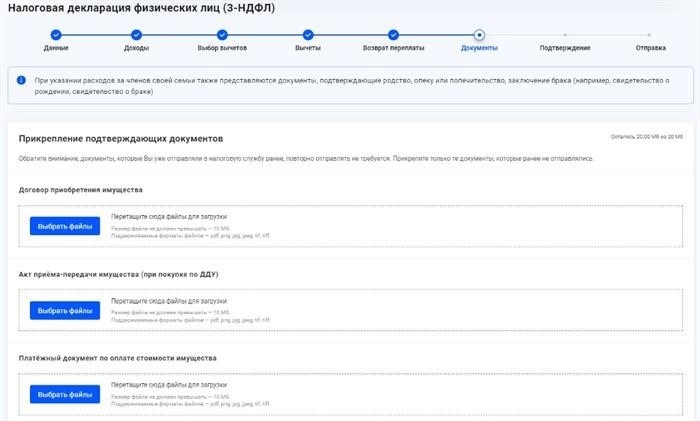

Шаг 7. Приложите документы для подтверждения.

Для получения одобрения налоговой вычета необходимо предоставить документальное подтверждение расходов.Например, для имущественного вычета вам потребуются договор купли-продажи или акт приема-передачи (если речь идет о долевом участии), квитанция об оплате недвижимости, а также кредитный договор в случае ипотеки. А для социального вычета на обучение требуется предоставить договор с учебным заведением и квитанции об оплате.

Для загрузки документа просто нажмите кнопку «Выбрать файл» и приложите скан, который вам нужен.

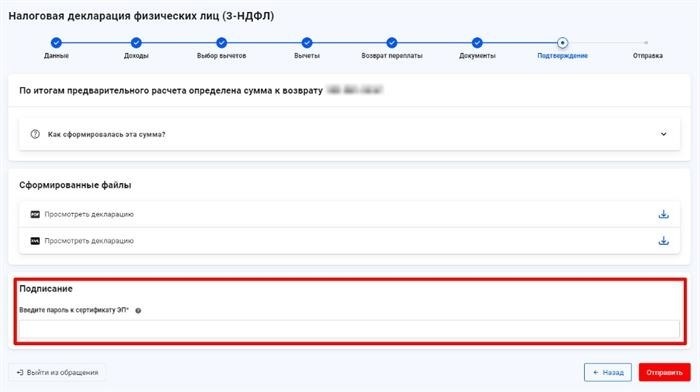

Шаг 8: Подтвердите сумму, подпишите и отправьте декларацию.

Не обязательно распечатывать декларацию. Достаточно подписать 3-НДФЛ электронно и отправить онлайн.

Не нужно оплачивать за электронную подпись для налоговой. Усиленную ЭП можно получить в личном кабинете. Просто подайте заявку, дождитесь генерации подписи и сохраните её на сервере ФНС. Затем для отправки декларации 3-НДФЛ просто введите пароль от сертификата ЭП.

После ввода специального пароля для электронной подписи, кликните на кнопку «Отправить».Чтобы сдать налоговую декларацию без проблем, рекомендуется выбирать дату для этого после 30 апреля. До этой даты декларацию обязаны подать те, кто получил дополнительный доход, а также индивидуальные предприниматели. В связи с большой загрузкой налоговых служб, проверка деклараций по налогу на доходы физических лиц может занять дольше обычного, и возврат переплаты может задержаться.