Сборник ключевых документов по запросу Расторжение договора страхования и взыскание страховой премии в СОГАЗ (нормативные акты, формы, статьи, консультации экспертов и многое другое).

- Страхование:

- 227 КОСГУ

- Абандон

- Актуарная деятельность

- Безусловная франшиза

- Бордеро

- Показать все

- Страхование:

- 227 КОСГУ

- Абандон

- Актуарная деятельность

- Безусловная франшиза

- Бордеро

- Показать все

Судебная практика

Кассационное определение Седьмого кассационного суда общей юрисдикции от 02.08.2022 N 88а-11973/2022 по делу N 2а-1060/2022

Категория: Споры с судебными приставами-исполнителями.

Требования взыскателя: О признании недействительными постановлений судебного пристава-исполнителя.

Обстоятельства: Истец является взыскателем по исполнительному производству. В рамках исполнительного производства судебным приставом-исполнителем были вынесены постановления об обращении взыскания на денежные средства должника, направленные на исполнение в страховую компанию. Истец считает, что постановления нарушают ее права и законные интересы, и рассматривает их отмену как отказ в принудительном исполнении судебного решения.

Решение: Отказано. Обстоятельство, что полученными от страховой компании средствами в размере 214 200 782 руб. Б.М. после расторжения брака распорядился по своему усмотрению, включая оплату страховой премии по новому договору страхования, не указывает на возможность исполнения решения суда о разделе совместного имущества за счет страховой премии, принадлежащей ООО «СК Согаз-Жизнь». Материалы дела подтверждают, что решение суда от 18 декабря 2020 года исполняется через обращение взыскания на иное имущество должника — пенсию, доходы в негосударственном пенсионном фонде; судебным приставом-исполнителем также наложен запрет на регистрационные действия с транспортным средством и квартирой должника.

Постановление Президиума Омского областного суда от 15.04.2019 N 44Г-26/2019

Требование: О расторжении договора страхования и взыскании страховой премии.

Обстоятельства: Между сторонами заключены договоры страхования при ипотечном кредитовании. Из-за неуплаты очередного страхового взноса истец направил ответчику соглашения о расторжении договоров, оставшиеся без ответа.

Решение: Дело направлено на новое рассмотрение. Материалы дела показывают, что до обращения АО «СОГАЗ» в суд, ни одна из сторон не воспользовалась правом на одностороннее расторжение договора. Представленные в дело письма-сопровождения, с которыми истец направил проекты соглашений о расторжении договоров страхования в связи с неуплатой страховых взносов, не свидетельствуют об отказе страховщика от договора, поскольку в письмах истцу предложено оплатить задолженность по страховым премиям и подписать направленный экземпляр соглашения. При этом страхователю было указано, что в случае неподписания соглашения, страховщик вправе обратиться в суд с требованиями о расторжении договоров и взыскании долга.

Статьи, комментарии, ответы на вопросы

Ситуация: Может ли заемщик после получения кредита отказаться от страховки и вернуть страховую премию?

(«Электронный журнал «Азбука права», 2026) По общему правилу страхователь (заемщик) имеет право отказаться от договора страхования в любое время (досрочно прекратить договор в одностороннем порядке), если возможность наступления страхового случая не отпала по обстоятельствам, отличным от страхового случая. При этом уплаченная страховая премия не возвращается, если иное не предусмотрено законом или договором (п. п. 2, 3 ст. 958 ГК РФ).

Часто задаваемые вопросы

Часто задаваемые вопросы

Если иное не установлено Правилами страхования, сроки перечисления страховых сумм по дожитию составляют (с момента поступления полного и корректного комплекта документов в компанию) до 30 рабочих дней (до 42 календарных, а в периоды праздников – до 50 календарных дней).

Каков срок выплат при расторжении договора?

Если иное не предусмотрено Правилами страхования, сроки перечисления выкупных сумм при расторжении составляют до 30 рабочих дней (до 42 календарных дней, а в период праздников — до 50 календарных дней) с момента поступления в компанию полного и корректного комплекта документов.

Каков срок возврата денежных средств при отказе от договора в период охлаждения?

Страховые условия позволяют отказаться от договора страхования.

По договорам накопительного страхования жизни можно отказаться от договора в течение первых 14 календарных дней с даты, следующей за днем заключения договора.

По договорам инвестиционного страхования жизни период охлаждения составляет 33 календарных дня с даты, следующей за днем заключения договора.

При отказе от договора в указанный период возврат средств производится в течение 10 рабочих дней (примерно 14 календарных дней) с момента получения скана или оригинала полного комплекта документов на реквизиты счета, с которого был произведен страховой взнос.

Эти реквизиты должны быть указаны в заявлении. Если оплата производилась без открытия счета или реквизиты счета не актуальны/не могут быть восстановлены, в заявлении нужно указать актуальные полные банковские реквизиты счета страхователя. Обратите внимание, что указание реквизитов счетов иных лиц недопустимо: возврат будет отложен до поступления страховщику актуальных реквизитов страхователя.

Как получить выплату по окончании действия договора (выплата по дожитию)?

Если у вас программа страхования «Индекс доверия» или «Индекс доверия премиум», удобнее всего оформить выплату через Личный кабинет клиента. Важно! Действуют ограничения — подробнее см. инструкцию.

Для всех продуктов доступны следующие способы:

— оформить заявление в Банке-партнере, где заключался договор страхования жизни (доступно для банков-партнеров ВТБ, Газпромбанк, Россельхозбанк, Почта банк, Экспобанк)

— направить по Почте России в адрес Компании: 101000, г. Москва, Уланский пер., д.22, стр.2

Если вышеуказанные способы неудобны, то обратиться лично в центральный офис ООО «СК СОГАЗ-ЖИЗНЬ» в Москве по адресу: Уланский пер., д.26.

Для получения выплаты по окончании действия договора необходимо предоставить в страховую компанию следующие документы:

— заявление на страховую выплату по риску «Дожитие». Скачать бланк заявления.

— согласие на обработку персональных данных. Скачать бланк заявления.

— копию паспорта или иного документа, удостоверяющего личность (развороты с фото, с актуальной пропиской и со сведениями о ранее выданных паспортах).

— копию договора страхования (рекомендуется для более быстрой экспертизы документов).

— банковские реквизиты получателя выплаты.

Как подать заявление о расторжении (после окончания периода охлаждения)?

Расторжение договора страхования происходит после окончания периода охлаждения.

При расторжении выплачивается выкупная сумма, размер которой указан в вашем договоре страхования. Обратите внимание, что это не полный возврат внесенных средств.

Сколько дней будут рассматривать мое обращение?

Сроки рассмотрения стандартных обращений, не требующих дополнительных запросов документов, составляют 5 рабочих дней со дня их поступления.

Как я могу уточнить текущее состояние моего обращения?

Обычно компания рассматривает обращения в установленные сроки — от 5 рабочих дней до 30 календарных дней. Если в указанные сроки вы не получили ответ, напишите нам любым удобным способом:

Когда можно ожидать выплату по страховому случаю (размер, сроки и т.п.)?

Как узнать инвестиционный доход по договору (размер, правила начисления и т.п.)?

Всю информацию о доходности (накоплениях) по вашей программе вы можете получить в Личном кабинете клиента. Зарегистрируйтесь и получите доступ к Личному кабинету клиента на нашем сайте.

Где можно уточнить график оплаты взносов по договору страхования?

Как оплатить очередной страховой взнос по договору?

На данный момент произвести очередной платеж в размере до 600 тыс. рублей (включительно) возможно через Личный кабинет клиента. Зарегистрируйтесь и получите доступ к Личному кабинету клиента на нашем сайте.

Как зарегистрироваться в Личном кабинете клиента?

Как я могу связаться с СОГАЗ-ЖИЗНЬ, если у меня возникли вопросы?

Вы можете связаться с нами через:

— контакт-центр 8-800-600-04-40 (звонок по России бесплатный)

Удерживается ли НДФЛ с выплат по Дожитию?

Если страхователь и получатель выплат являются близкими родственниками согласно налоговому законодательству (супругами, родителями и детьми, включая усыновителей и усыновленных, дедушками, бабушками и внуками, полнородными и неполнородными братьями и сестрами), то при выплатах будет применяться льготное налогообложение, предусмотренное пп.2 п.1 ст. 213 НК РФ. Таким образом, налогом будет облагаться не вся выплата, а только её часть. В некоторых случаях налог может не взиматься вовсе. Налоговая база (и соответственно размер налога) зависит от соотношения сумм страховых выплат (включая дополнительные инвестиционные доходы), уплаченных взносов и средних ставок рефинансирования ЦБ РФ в период действия программы. Страховая компания выступает налоговым агентом и при осуществлении выплат самостоятельно рассчитывает льготы и сумму налога, перечисляя её в бюджет РФ. Если клиент и получатель выплат не являются родственниками, налогом облагается вся сумма страховой выплаты.

Облагаются ли НДФЛ аннуитетные выплаты по договорам пенсионного страхования?

Выплаты по договорам пенсионного страхования не облагаются НДФЛ, если договор заключен физическим лицом в свою пользу со страховыми организациями и предусматривает выплаты при наступлении пенсионных оснований, согласно законодательству РФ. При несоблюдении этих условий выплаты, производимые по окончании накопительного периода, облагаются НДФЛ в полном объеме. (Пенсионные основания регламентированы ФЗ N 166-ФЗ от 15 декабря 2001 года «О государственном пенсионном обеспечении в РФ»).

Что такое налоговый вычет и кто имеет право на его получение?

Социальный налоговый вычет — это возврат ранее уплаченного НДФЛ с зарплаты или иных доходов, облагаемых по ставке 13%. Возможность получения этого вычета регламентируется статьей 219 Налогового Кодекса Российской Федерации.

С 1 января 2015 года физические лица могут получить социальный налоговый вычет, если договор заключен на срок не менее 5 лет в пользу страхователя или ближайших родственников.

Налоговый вычет могут получить только те клиенты, кто самостоятельно или через работодателя уплачивает НДФЛ по ставке 13%. Исключение составляют неработающие, пенсионеры, ИП на упрощенной системе налогообложения и налоговые нерезиденты РФ.

Размер налогового вычета составляет 13% от суммы уплаченных по договору страхования взносов, но не более 120 000 рублей. Максимальная сумма налогового вычета — 15 600 рублей в год. Вычет можно получить в течение 3 лет, то есть в 2022 году можно подать декларации и получить вычеты за 2021, 2020 и 2019 годы.

Возврат страховки по кредиту СОГАЗ в период охлаждения

Возврат страховки по кредиту СОГАЗ в период охлаждения

Каждый из нас хотя бы раз брал кредит. Согласно данным Центробанка и Росстата за 2022 год, в одной лишь Московской области на одного человека приходится 286 тысяч кредитных рублей. Порой кредит небольшой — на покупку холодильника или телефона. С таким кредитом справиться несложно. Но что если вы берете кредит на покупку жилья или автомобиля? Такой кредит выплачивается годами, и за это время может произойти многое: болезнь заемщика, потеря работы, финансовый кризис, утрата трудоспособности и даже смерть заемщика. Именно для таких случаев банки и придумали страховку.

Что такое страховка по кредиту?

Страхование при получении кредита — это добровольная или обязательная услуга, предлагаемая кредиторами для защиты заемщика и себя от финансовых рисков, связанных с кредитным договором. В случае непредвиденных событий, таких как потеря работы, болезнь или несчастный случай, страховка может покрывать определенные платежи по кредиту или даже полностью погасить его, освобождая заемщика от финансовой ответственности в таких трудных ситуациях. Существуют различные виды страхования при кредитовании, включая страхование жизни, страхование от потери работы, страхование от несчастных случаев и другие варианты. Параметры страхования и его стоимость зависят от условий кредитного договора, вида страхования, возраста и состояния заемщика. Выбор страхования при получении кредита позволяет обеспечить дополнительную защиту и уверенность в будущем, делая займ более надежным для всех сторон.

Виды кредитных страховок

- Страхование жизни при кредитовании: в случае смерти застрахованного заемщика страховка погашает оставшуюся сумму кредита, освобождая его семью от дополнительной финансовой ответственности.

- Страхование от потери работы: предоставляет возможность временного освобождения заемщика от платежей по кредиту в случае увольнения или потери работы.

- Страхование от несчастных случаев: компенсирует определенные расходы или выплачивает страховое возмещение в случае получения заемщиком травмы или инвалидности из-за несчастного случая.

- Страхование от болезни: может покрывать кредитные платежи или предоставить временную отсрочку в случае, если заемщик сталкивается с серьезными проблемами со здоровьем.

- Страхование от утраты трудоспособности: предоставляет страховое возмещение в случае потери трудоспособности заемщика.

- Страхование от невыплаты долга: обеспечивает кредитора возмещением убытков в случае, если заемщик не в состоянии выплачивать кредит.

- Страхование от форс-мажорных обстоятельств: позволяет заемщику временно приостановить платежи по кредиту в случае экстремальных событий, таких как природные катастрофы, войны и т.д.

- Страхование имущества, использованного в качестве залога: защищает имущество заемщика (например, автомобиль или недвижимость), используемое как залог, от различных рисков, таких как повреждения, угоны и т.д.

Некоторые страховки являются обязательными при получении кредита, например, КАСКО при оформлении автокредита. Однако в большинстве случаев страхование при получении кредита добровольное, и вы можете отказаться от него.

Почему и как банки навязывают страховку?

- Сотрудник банка может получать повышенный процент от продажи страховок, поэтому он может сделать вид, что отправил вашу заявку без страховки, и получил отказ.

- Вы в категории риска, и банк сомневается, что все пройдет хорошо. Например, у вас плохая кредитная история или вы недавно устроились на работу. Эта страховка увеличит шансы получения банком своих денег.

В конечном счете, причина одна — желание банка.

Обычно заемщик оказывается в проигрышном положении: ему срочно нужны деньги или важная покупка, а банк снова не одобряет кредит без страховки. Знакомая ситуация? А теперь представьте, что вам не продают телефон, если вы отказываетесь брать к нему чехол.

Можно ли отказаться от страховки по кредиту?

Вы вправе отказаться от страховки и даже вернуть средства, уплаченные за нее. Это можно сделать до получения кредита, в период охлаждения и при досрочном погашении кредита.

Мы не рекомендуем отказываться от страховки во время получения кредита, если это может повлиять на решение банка о выдаче кредита. Вы сможете отказаться от страховки сразу после получения кредитных средств.

Консультация юриста — БЕСПЛАТНО!*

Получите профессиональную консультацию юриста, чтобы защитить свои интересы и права. Наши опытные юристы готовы помочь вам.

*Первая консультация — бесплатно!

Как отказаться от страховки в период охлаждения?

Что такое период охлаждения страховки по кредиту?

(также называемый «периодом отказа» или «гарантийным периодом») — это установленный срок с момента приобретения страховки, в течение которого страхователь может аннулировать полис и получить полный возврат уплаченных средств, если решит, что страховка ему не нужна или не собирается ею пользоваться.

Как вернуть деньги за страховку?

Необходимо оформить заявление о расторжении страхового договора и передать его страховой компании. Определение точного места подачи заявления может быть сложным, так как банк и страховая компания могут быть разными организациями, например, как Альфа-Банк и Альфастрахование. Чтобы избежать лишних трудностей, рекомендуется подать заявление непосредственно в офисе страховой компании или обратиться за помощью к специалисту.

Если в вашем регионе нет представительства страховой компании, заявление можно отправить заказным письмом с уведомлением и описью вложения на адрес головного офиса страховщика. Датой отказа от страхового договора будет считаться дата отправки письма, а не дата его получения компанией. Заявление должно быть составлено правильно, иначе оно не остановит процесс отсчета времени.

Полный перечень документов, необходимых для расторжения, официально не регламентирован ЦРБ. Если в условиях страхования не указан список необходимых документов, достаточно предоставить одно заявление с информацией о страхователе, номере и дате расторгаемого договора страхования. Если же перечень документов четко определен и требует предоставления оригинала полиса, а у вас его нет, можно одновременно с заявлением о расторжении запросить дубликат полиса.

Если все сделано правильно, ожидайте возврат средств.

Отказ от страховки при досрочном погашении кредита

После досрочного погашения кредита можно получить частичный возврат средств, уплаченных за страховку.

Для этого нужно подать заявление об отказе от страховки в банк или страховую компанию. При успешной подаче, возврат средств произойдет в течение 7 дней.

Как вернуть деньги из инвестиционного страхования жизни

Как вернуть деньги из инвестиционного страхования жизни?

Два года назад моей маме в одном банке оформили ИСЖ под видом вклада с повышенным процентом. Фактически прибыль там нулевая, максимум можно получить налоговый вычет, но толку от него мало, так как мама уже пенсионерка.

Никаких отчетов о том, как и куда страховая компания инвестирует деньги, они не присылают, только сообщают, что прибыли нет. Недавно попытались расторгнуть договор, но они утверждают, что вернут 50% от суммы вместо 80%, прописанных в соглашении.

Очень жалею, что допустила это и не смогла защитить маму от обмана. Сумма, к сожалению, значительная, и отдавать половину этим мошенникам очень не хочется.

Хотелось бы получить совет по этому поводу: насколько правдивы их слова? К каким юристам обращаться? Или, может, попытаться решить этот вопрос через суд?

разобралась с ИСЖ

Иногда банки предлагают клиентам вместо вклада оформить договор инвестиционного страхования жизни, ИСЖ. Но у такого типа инвестирования есть свои особенности, и гарантировать по нему доходность нельзя.

Тем не менее, клиент может рассчитывать на возврат вложенных средств, если выполнит условия расторжения договора.

УЧЕБНИК Т—Ж

Бесплатный курс для тех, кто хочет дружить

Пройдите 7 уроков по 15 минут и узнайте, как преодолеть неуверенность и построить дружеские отношения

Открыть курс

Принципы работы ИСЖ

Инвестиционное страхование жизни представляет собой продукт, объединяющий страхование жизни и здоровья с возможностью получения прибыли. Прибыль образуется за счет части средств, внесенных клиентом: страховая компания инвестирует их в ценные бумаги или другие активы. Многие клиенты применяют ИСЖ для диверсификации своих инвестиционных портфелей.

Сравнивать доходность ИСЖ с банковскими вкладами в настоящее время сложно. Например, в 2022 году иностранные ценные бумаги были заморожены для российских инвесторов, что привело к блокировке вложений страховщиков в такие инструменты, а также прибыли от них. В результате доходность ИСЖ снизилась: по трехлетним договорам за 2022 год она составила 1,7%, по пятилетним — 1,8%.

Поэтому перед заключением договора важно уточнить у компании, в какие активы будут инвестированы средства. Однако это не всегда позволяет заранее оценить результат: прошлая доходность не гарантирует аналогичную доходность в будущем.

За тот же 2022 год средняя ставка по банковским вкладам составляла 8%, причем в отдельные месяцы — с марта по июнь — процент достигал 15—20% и более. На начало 2026 года ставки выше 15% годовых также доступны.

Обзор ключевых показателей деятельности страховых компаний

В одной из статей Тинькофф Журнала уже подробно объясняли работу такого страхования жизни. Здесь я кратко опишу главные особенности и отличия ИСЖ от банковского вклада. Основные параметры:

- Вложения в ИСЖ не страхуются как вклад, и при банкротстве страховой компании государство не возместит внесенные средства. Их могут вернуть, если резервов компании хватит для удовлетворения требований кредиторов, либо если ее обязательства передадут другой страховой компании.

- Доходность ИСЖ зависит от доходности активов, в которые инвестирует страховая компания, и не привязана к ключевой ставке ЦБ, в то время как доходность банковского вклада обычно близка к ней.

- Доходность по вкладу прогнозируемая и указывается в договоре, а по ИСЖ не всегда можно получить прибыль.

При этом в отдельном документе — приложении или памятке — страховая компания должна указать важные условия и детали договора. Основные моменты:

- название страховщика и его рейтинги;

- напоминание, что договор ИСЖ не является банковским вкладом и внесенные средства не застрахованы Агентством по страхованию вкладов (АСВ);

- сроки для досрочного расторжения договора и возможность вернуть полную сумму, если клиент обратится в период охлаждения — время, данное для раздумий и возврата оплаченной страховки;

- прошлая доходность не гарантирует доходность в будущем;

- выкупная сумма, которую вернут при досрочном расторжении договора;

- факторы, от которых будет зависеть доход по страховому полису.

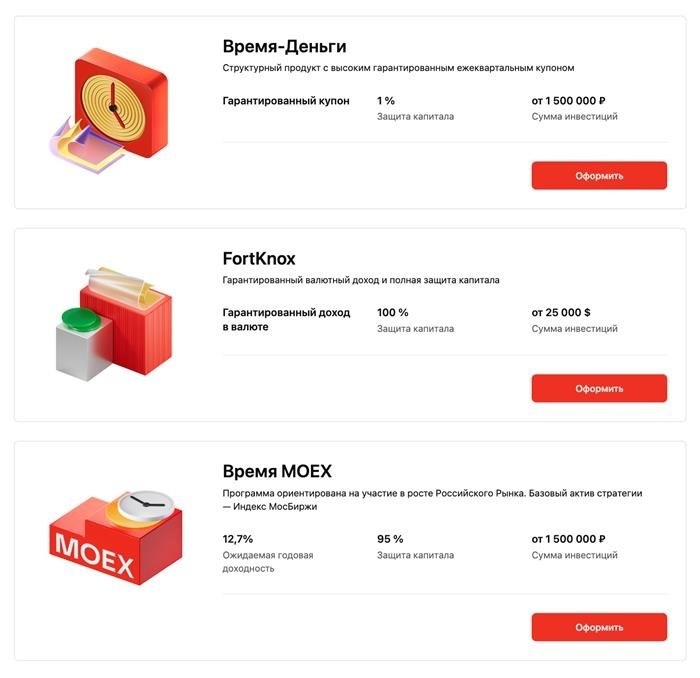

Конкретные условия договоров ИСЖ зависят от страховой компании. У одних компаний минимальные вложения начинаются от 30 000—50 000 ₽, у других — от 100 000 ₽ или даже от 1,5 млн рублей. Минимальные сроки также различаются: у одних компаний от трех до пяти лет, у других — от двух.

Кроме того, в зависимости от условий договора, у вас может быть гарантированная доходность — когда компания вернет вложенные средства и поделится заработанной на инвестициях прибылью.

К примеру, компания «Альфастрахование», используя платформу «Альфа-банка», предоставляет различные условия по инвестиционному страхованию жизни (ИСЖ): можно выбирать между вложениями в ценные бумаги Московской биржи или в валюту.

Как вернуть деньги из ИСЖ

Период охлаждения — это срок, в течение которого клиент имеет право вернуть уплаченные за полис средства. Это правило применимо и к ИСЖ. Например, ваша мама могла отказаться от страховки и вернуть всю уплаченную сумму в течение 30 дней после подписания договора, при условии, что не наступил страховой случай.

Такой срок действует для договоров с единовременной выплатой. В случае рассрочки времени на возврат больше: от четырех недель или до момента внесения третьего платежа.

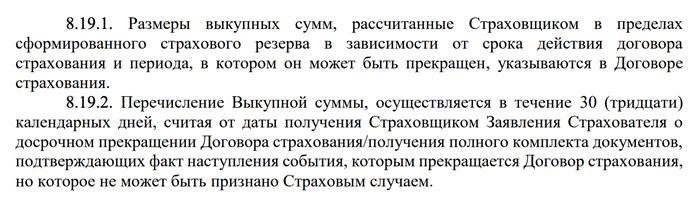

Если вы расторгаете договор досрочно после окончания периода охлаждения, страховая компания вернет вам выкупную сумму. Она будет тем выше, чем меньше времени осталось до окончания срока действия договора. Точная сумма возврата указывается в страховом договоре.

Например, в условиях ИСЖ от компании «Согаз-жизнь» указано, что размер выкупной суммы, возвращаемой при досрочном расторжении договора, определен в контракте. Компания обязуется произвести возврат в течение 30 дней с момента получения заявления на расторжение.

Куда жаловаться на страховую компанию

Вы указали, что страховщик обязан выплатить вам 80% при досрочном расторжении договора. Если компания заявляет, что вернет лишь 50%, это является нарушением. Страховщик должен вернуть сумму согласно условиям подписанного договора.

Вот куда можно обратиться с жалобой на незаконные действия страховой компании, если после обращения она официально ответила, что выплатит меньшую сумму.

Финансовый омбудсмен рассматривает споры клиентов финансовых организаций при сумме обязательств до 500 000 ₽. Удобнее всего подать обращение через его сайт.

Важно: прежде чем обратиться к омбудсмену, необходимо отправить жалобу или претензию в страховую компанию, чтобы попытаться урегулировать вопрос самостоятельно. Также следует убедиться, что ваш вопрос входит в компетенцию омбудсмена.

Банк России контролирует деятельность не только банков, но и страховых компаний. Обращаться к нему можно, если ваша ситуация не подходит под юрисдикцию финансового омбудсмена, например, если сумма требований превышает 500 000 ₽.

Роспотребнадзор рассматривает жалобы, если вопрос входит в его компетенцию. Это могут быть любые нарушения прав потребителя, например, если страховая компания не раскрыла все условия предоставляемой услуги при оформлении договора или навязывала дополнительные услуги для получения основной.

Роспотребнадзор принимает жалобы только после неудачной попытки урегулировать вопрос со страховой компанией.

Калькулятор возврата страховки при досрочном погашении кредита

Этот калькулятор помогает рассчитать, сколько можно вернуть страховки при досрочном погашении кредита. Подходит для страховок от Согаз, ВТБ, Сбербанка и других крупных банков.

Расчет основан на формулах, применяемых в договорах и правилах страхования.

Основные поля для расчета

- Сумма страховой премии. При получении кредита банк подключает вас к программе коллективного страхования, что увеличивает сумму займа. Вы берете в кредит и сумму страховой премии. При досрочном погашении её в некоторых случаях можно вернуть.

- Дата начала страхования. Обычно совпадает с датой выдачи кредита, с этого момента договор начинает действовать.

- Срок кредитования равен сроку страхования и обычно указывается в месяцах.

- Дата полного досрочного погашения — это дата, когда средства списаны в счет полного досрочного погашения, и сумма долга перед банком стала равна нулю. Если досрочное погашение происходит в дату очередного платежа, это будет ближайшая дата очередного платежа.

Сергей Анкудинов прошел тест «Как правильно досрочно погашать кредит?» и набрал 10 баллов.

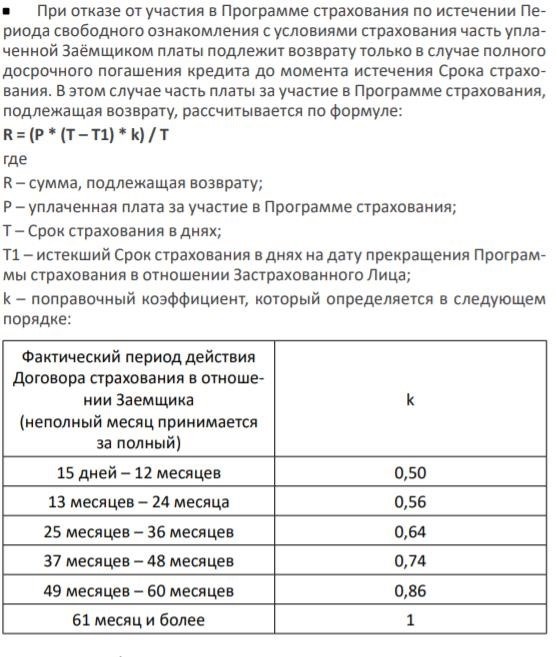

Возврат с 2020 года

С сентября 2020 года по закону сумма страховки, подлежащая возврату, прямо пропорциональна оставшемуся времени пользования кредитом. Никаких корректирующих коэффициентов в законе не упоминается.

В соответствии с 483-ФЗ, статья 1, пункт 10: в случае полного досрочного исполнения заемщиком обязательств по договору потребительского кредита (займа), кредитор или третье лицо, действующее в интересах кредитора, обязаны возвратить заемщику денежные средства в размере страховой премии, уплаченной страховщику, за вычетом части, исчисляемой пропорционально времени, в течение которого заемщик являлся застрахованным лицом. Срок возврата не должен превышать семи рабочих дней со дня получения заявления заемщика. Данные положения применяются только при отсутствии страховых случаев.

Формула расчета выглядит так:

Сумма к возврату = Сумма страховки * (срок кредита — количество месяцев использования кредита) / срок кредита

Однако банки часто возвращают меньшие суммы. В таких случаях помогает обращение к финансовому омбудсмену и последующее обращение в суд.

Что делать, если вернули меньше?

Банки возвращают меньше денег, чем сумма, рассчитанная по формуле. В этом случае вам придется самостоятельно выяснить причину. Для этого понадобятся знания в математике и юриспруденции — необходимо будет изучить договоры и разобраться в их условиях.

Дело в том, что банки часто стремятся получить выгоду с заемщиков, навязывая им 2-3 или даже 4 страховки по потребительскому кредиту.

Чаще всего первая страховка — это страхование жизни и инвалидности (обязательная), вторая — здоровья и потери работы, а остальные — необязательны. Мне приходилось видеть случаи, когда навязывали даже страховку ВЗР (выезжающих за границу).

Чтобы ставка по кредиту была низкой, достаточно одной страховки. От остальных страховок можно отказаться в течение 14 дней (период охлаждения). Если вы этого не сделали, считайте, что потеряли деньги.

Суммы для возврата рассчитываются на основании обязательного страхования, которое по стоимости значительно ниже дополнительных видов страхования.

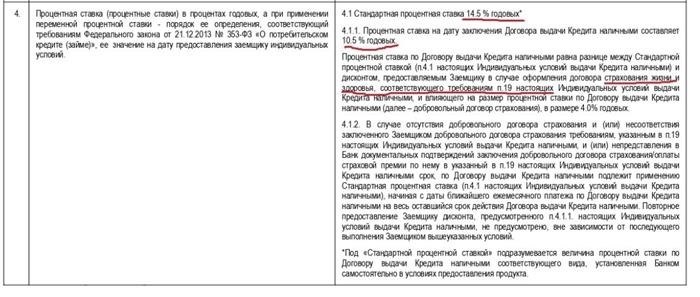

Рассмотрим пример с Альфа-Банком и его специфическими условиями кредитования.

В условиях явно указано, что ставка составит 10.5%, если имеется страхование здоровья. Под страхованием здоровья подразумевается страхование рисков инвалидности и смерти.

Мнение эксперта

Екатерина Капризова

Банковский эксперт, специалист по кредитам и картам. Более 10 лет опыта работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Важно всегда обращать внимание на то, какие риски фактически покрываются страховкой. Страхование здоровья не всегда означает страхование именно здоровья (то есть риска заболевания). Риски являются ключевым аспектом в договоре страхования.

Альфа банк представляет два полиса, оба из которых называются страхованием здоровья.

На самом деле существует только один вид обязательного страхования. Это полис на сумму 8518 рублей, и именно по нему будет произведен возврат.

Узнать, какие страховые риски обеспечивают низкую ставку, можно также в индивидуальных условиях кредитного договора.

Как видно из текста в рамке — низкая ставка предоставляется при условии страхования здоровья и инвалидности.

По данному договору предусмотрен возврат. Перед тем как подавать претензию в банк, необходимо изучить документы и понять, какая страховка была обязательной и как рассчитывался возврат премии по ней.

Если же вы уверены, что правы и банк должен был вернуть большую сумму, необходимо подготовить заявление в банк и финансовому омбудсмену.

Как вернуть деньги, если банк неправ?

Для возврата денег нужно подать заявления:

- Заявление в банк и страховую компанию с требованием определенной суммы. Нужно указать, какую сумму вам недоплатили, и привести свои расчеты. Заявление следует писать на шаблоне с сайта Финансового омбудсмена (ссылка на шаблоны заявлений).

- Если ответ от банка или страховой компании не поступил, необходимо направить обращение в приемную фин. омбудсмена с указанием суммы и приложить ответ банка (или указать, что его не было).

- По результатам рассмотрения обращения — если банк неправ, он обязан исполнить решение фин. омбудсмена и вернуть вам деньги. В случае отказа банка остается обратиться в суд, но на вашей стороне будет решение омбудсмена и все шансы на победу.

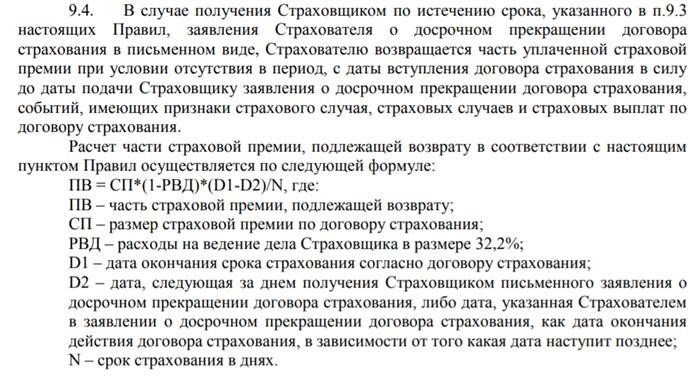

Формула расчета суммы к возврату

Данное пояснение актуально для кредитов, взятых до сентября 2020 года.

Существует две формулы расчета суммы к возврату, в которых используются либо месяцы, либо дни.

Приведем пример формулы из договора страхования программы Комбо Хоум Кредит банка.

Кроме того, страховая компания может повышать коэффициент аквизиционных расходов по мере приближения срока завершения кредитного договора. Для примера я приведу скриншот из страхового договора Райффайзенбанка.

Суть Коэффициента К (до 2020 года)

Коэффициент К в разных страховых договорах называют по-разному.

Его суть заключается в том, что этот коэффициент описывает расходы страховой компании на ведение дел.

Он измеряется в процентах и в формуле учитывается как доля от единицы, то есть делится на 100.

У этого коэффициента есть несколько различных наименований:

- Коэффициент аквизиционных расходов страховой компании, процентов

- Поправочный коэффициент

- Доля аквизиционных расходов в страховой премии

Этот коэффициент включает комиссионное вознаграждение агента, прочие аквизиционные расходы, а также затраты на обслуживание страховых договоров.

Есть ли смысл добиваться снижения коэффициента К?

Практика судебных разбирательств показывает, что уменьшить этот коэффициент не удается. Хотя он и кажется необоснованным, страховые компании устанавливают его на свое усмотрение.

Приведем пример судебного решения, где заемщик пытался оспорить применение данного коэффициента:

2-2116/2017

Решение Первомайского районного суда г. Омск о признании недействительным пункта 8.4 Правил комбинированного страхования от 24.08.2017:

В удовлетворении исковых требований Мурина Д.А. к Страховому акционерному обществу «ВСК» о признании недействительным пункта 8.4 Правил № комбинированного страхования от несчастных случаев, болезней и потери дохода, утвержденных генеральным директором САО «ВСК» ДД.ММ.ГГГГ, в части применения понижающего коэффициента 0,1, взыскании страховой премии за оставшийся период страхования, денежной компенсации морального вреда и штрафа – отказать.

Как видим, это не принесло значимых результатов.