Выставление счета на предоплату не создает обязательств у контрагента. Все обязанности определяются договором, если в нем предусмотрена предварительная оплата. В этом случае требуется счет на аванс, пример которого предприятия разрабатывают самостоятельно. После получения денег организация оформляет авансовый счет-фактуру и проводит сделку в бухгалтерском учете.

Счет-фактура по авансовым платежам должен быть выписан в течение 5 дней после поступления средств поставщику (ст. 168 п. 3 НК РФ). Срок отсчитывается в календарных днях. Счет-фактура не требуется, если поставка товара осуществлена в течение 5 дней после получения платежа. Такие разъяснения даны в Письме Минфина от 10.11.2016 г. № 03-07-14/65759.

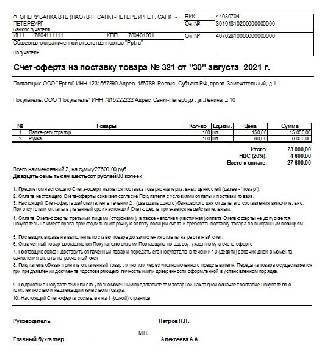

Как выставить счет на предоплату, пример которого подготовлен поставщиком:

- передать контрагенту при согласовании условий сотрудничества и подписании договора;

- отправить по почте письмо с вложенным бланком счета на адрес контрагента;

- сделать скан-копию подписанного документа и отправить ее по электронной почте;

- использовать для отправки счета факс.

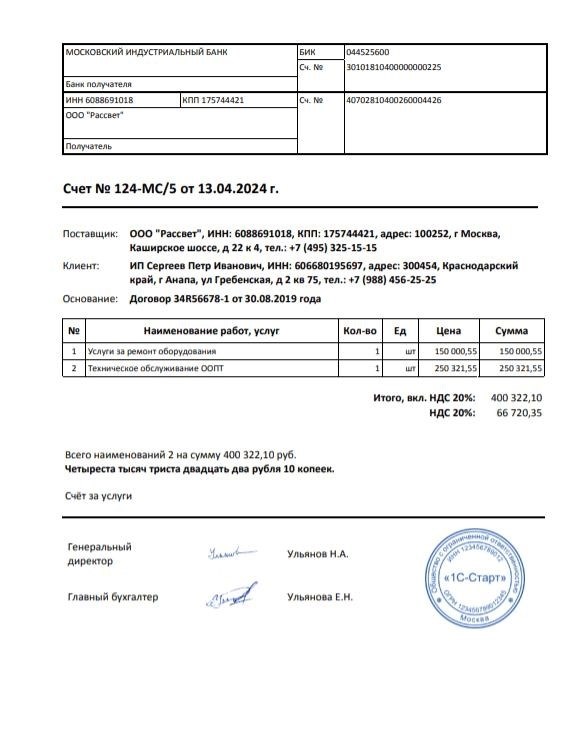

Счет на предоплату: пример и обязательные реквизиты

Структура и содержание документа не имеют строгих законодательных требований. Организации могут самостоятельно разрабатывать шаблоны, заполняя их вручную или автоматизированными средствами. Полнота информации в счете зависит от наличия следующих элементов:

- данные об организации, выписавшей счет, включая наименование и коды ИНН и КПП;

- банковские реквизиты поставщика;

- дата и номер документа, присвоенные при регистрации;

- перечень товарных позиций и видов услуг, являющихся предметом договора;

- количество товаров, подлежащих оплате, единицы измерения и итоговая стоимость;

- сумма, на которую выставляется счет на предоплату (пример можно скачать ниже);

- подписи руководства и главного бухгалтера;

- печать организации.

Итоговые суммы указываются цифрами и прописью. В верхней части шаблона рекомендуется размещать блок с реквизитами. Центральную часть листа занимает таблица. В графах таблицы указываются сведения о товаре или услуге, которые должны быть поставлены или оказаны по условиям договора.

Сумма счета может быть указана двумя способами:

- в размере предоплаты, оговоренной договором;

- в полном объеме.

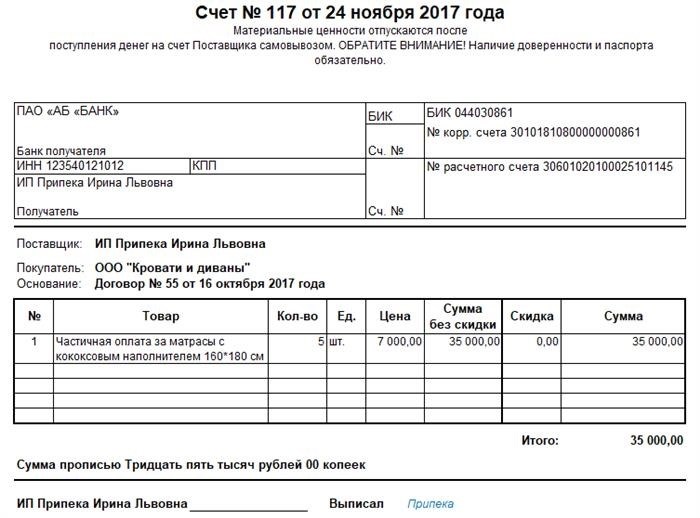

Если указана сумма для авансового перечисления, в графе для наименования товара или услуги следует написать «частичная оплата». Если в счете указана вся стоимость по договору, необходимо включить формулировку с долей средств, подлежащих оплате сейчас. При наличии такого условия в договоре можно сделать ссылку на соответствующий пункт соглашения, чтобы покупатель знал, какую часть от общей суммы нужно перечислить авансом.

Счет на авансовый платеж по договору: пример с дополнительными элементами

Дополнительные реквизиты могут уточнять условия доставки, ограничивать сроки отгрузки товара или его самовывоза, акцентировать внимание на фиксировании цены в определенный период. Можно включить возможность возврата товара или денег в определенных случаях.

Счет на предоплату по договору может содержать элементы договорной документации. Этот бланк можно использовать для уведомления получателя о необходимости наличия доверенности у лица, которому будут переданы полномочия по приемке товаров.

Пример счета на предоплату

Дополнительную информацию по данной теме можно найти в КонсультантПлюс.

Пробный доступ к системе предоставляется бесплатно на 2 дня.

Правила составления счет-фактуры на аванс

Правила составления счет-фактуры на аванс

02.04.2020 распечатать При получении предоплаты за предстоящие поставки товаров, а также выполнение работ или оказание услуг, продавец обязан оформить счет-фактуру на аванс согласно пункту 3 статьи 168 НК РФ. Анна Астафьева, старший бухгалтер компании Acsour, рассказала об особенностях заполнения таких документов.

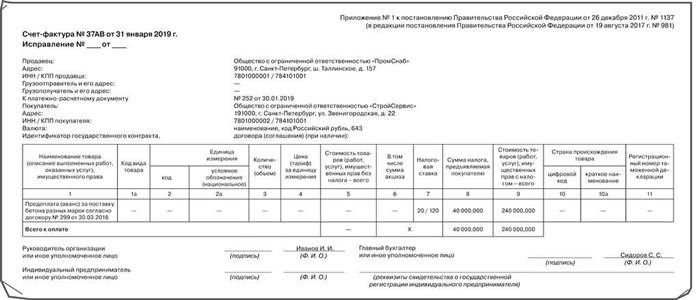

Подробные инструкции по заполнению счетов-фактур можно найти в Постановлении Правительства РФ от 26 декабря 2011 года № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». В целом, заполнение счет-фактуры на аванс мало чем отличается от документа, оформляемого при отгрузке товара (оказании услуг, выполнении работ). В строке 1 указываются номер и дата. Счета-фактуры на аванс нумеруются в обычном хронологическом порядке. Специальные правила нумерации документов на аванс не предусмотрены (письмо Минфина России от 26 октября 2012 г. № 03-07-11/427). Важно отметить: если компании необходимо ввести особую нумерацию таких документов, законодательство это не запрещает. Для удобства можно добавлять буквенное обозначение к номеру, например, № А-315 или № 315АВ и т. д. За нарушение нумерации счетов-фактур ответственности не предусмотрено. В случае авансирования документ должен быть датирован не позднее пяти календарных дней со дня получения предоплаты (п. 3 ст. 168 НК РФ). Если последний день срока выпадает на выходной или праздничный день, то счет-фактура должна быть выставлена не позднее следующего рабочего дня (п. 7 ст. 6.1 НК РФ). В строках 3 и 4 название грузоотправителя, грузополучателя и их адреса не указываются (письмо Минфина России от 19 декабря 2017 г. № 03-07-05/84934). В строке 5 нужно указать дату и номер платежного документа, на основании которого получена предоплата. Это может быть платежное поручение или кассовый чек. Если аванс был получен несколькими платежными документами, то в одном счете-фактуре можно перечислить их все при условии соблюдения пятидневного срока выставления (письмо Минфина России от 28 марта 2007 г. № 03-02-07/1-140). В случае безналичной формы расчетов, например, если в качестве предоплаты был получен вексель, в данной графе ставится прочерк.

Основные данные

В графе 1 основной таблицы необходимо указать наименование поставляемых товаров (описание работ, услуг), имущественных прав (подп. «а» п. 2 Правил заполнения счетов-фактур), в счет которых получен аванс. Так как это является требованием законодательства, то в счете-фактуре на аванс нельзя указывать общие фразы, такие как «предварительная оплата» или «аванс за товары».

Важно понимать, что разработчики бухгалтерского ПО могут автоматически вставлять общие фразы в графу 1 счета-фактуры на аванс при печати. Не стоит слепо полагаться на это и оставлять «как есть» – лучше исправить данные вручную. Название товаров (работ, услуг), имущественных прав можно взять из раздела договора, где описан предмет договора, как это рекомендовал Минфин России в письмах от 6 марта 2009 года № 03-07-15/39 и от 25 февраля 2009 года № 03-07-14/26. Если в договоре есть спецификация с множеством наименований, допускается указать общее название группы товаров. Дополнительно в этой графе можно указать реквизиты договора. Например, предоплата (аванс) за канцтовары по договору № 15 от 25 января 2019 года. Главное, чтобы назначение аванса было четко идентифицировано. В противном случае покупатель может не получить вычет НДС по такому документу. При одновременном оформлении авансового счета-фактуры на поставку товаров и выполнение работ (оказание услуг, имущественные права) необходимо отразить как наименование товаров, так и описание работ (услуг, имущественных прав). Например, предоплата (аванс) за поставку офисной мебели, доставку и сборку мебели по договору № 20 от 18 января 2019 года. Если товары (работы, услуги, имущественные права), по которым получен аванс, облагаются по разным ставкам НДС, то в документе их нужно указать отдельными строками, для каждой строки указать свою ставку и сумму налога. Минфин России ранее высказывал мнение, что аванс можно указывать одной строкой с максимальной ставкой НДС 20/120 и суммой налога (письмо Минфина России от 6 марта 2009 г. № 03-07-15/39). Также следует учитывать, что слова «аванс» или «предоплата» могут не быть указаны в графе 1, так как счет-фактура на аванс легко распознается по ставке, которая всегда указывается расчетным методом. В авансовом счете-фактуре графы 1а, 2, 2а, 3, 4, 5, 6 не заполняются, в этих графах можно ставить прочерки. В графе 7 нужно указать расчетную ставку – 10/110 или 20/120 (п. 4 ст. 164 НК РФ). В графе 8 указывается сумма НДС с аванса. Если было получено несколько авансовых платежей, можно указать общую сумму. В графу 9 вписывается полная сумма аванса. Авансовые счета-фактуры подписываются теми же лицами, что и при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав).

Точный документооборот

Авансовый счет-фактуру нужно составить в двух экземплярах: одна копия остается у вас, другая передается покупателю. Свой экземпляр обязательно зарегистрируйте в книге продаж (п. 3 Правил ведения книги продаж), покупатель должен сделать то же самое (п. 21 Правил ведения книги покупок). НДС, выделенный в авансовом счете-фактуре, поставщик обязан перечислить в бюджет, а покупатель может предъявить к вычету (п. 9 ст. 172 НК РФ). Если вы являетесь покупателем и у вас есть сомнения в правильности документа, а поставщик не соглашается переделать бумаги, вы вправе не предъявлять НДС по нему к вычету. В момент отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) стороны снова регистрируют авансовый счет-фактуру: поставщик делает запись в книге покупок, а покупатель – в книге продаж. Сторнирующие записи в книгах делать нельзя, так как суммы с минусом правилами заполнения не предусмотрены. НДС, выделенный в авансовом счете-фактуре, поставщик может принять к вычету (п. 6 ст. 172 НК РФ). Покупатель, в свою очередь, обязан восстановить принятый ранее вычет (подп. 3 п. 3 ст. 170 НК РФ) и уплатить налог в бюджет.

Особый случай

Выставление счета-фактуры на аванс не всегда является обязательным. Например, если отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) была произведена в течение пяти дней после предоплаты, то в соответствии с письмом Минфина России от 18 января 2017 года № 03-07-09/1695 счет-фактура на аванс не требуется. Эту позицию поддерживают и другие письма ведомства – от 12 октября 2011 года № 03-07-14/99 и от 6 марта 2009 года № 03-07-15/39. Однако, существует и другая точка зрения. ФНС России утверждает, что Налоговый кодекс РФ не освобождает продавца от обязанности выставления авансового счета-фактуры (письмо ФНС России от 10 марта 2011 г. № КЕ-4-3/3790). Также, согласно подпункту 1 пункта 3 статьи 169 НК РФ, при осуществлении операций по реализации товаров (работ, услуг) и имущественных прав лицам, не являющимся плательщиками НДС, либо освобожденным от уплаты НДС, по взаимному соглашению сторон сделки счета-фактуры не составляются. Это касается покупателей, использующих УСН (письмо Минфина России от 16 марта 2015 г. № 03-07-09/1380), а также всех, подпадающих под статью 145 НК РФ «Освобождение от исполнения обязанностей налогоплательщика». При экспорте товаров, облагаемых по нулевой ставке, авансовый счет-фактура также не требуется, так как в соответствии с пунктом 1 статьи 154 НК РФ, в налоговую базу не включается предоплата за поставки товаров (работ, услуг), облагаемых по ставке 0% согласно пункту 1 статьи 164 НК РФ. Следовательно, отсутствие налоговой базы исключает и НДС. В заключение, следует отметить, что в соответствии с пунктом 2 статьи 169 НК РФ, ошибки в счетах-фактурах, не препятствующие налоговым органам идентифицировать продавца, покупателя, имущественные права, наименования товаров (работ, услуг), их стоимость, ставку НДС и сумму налога, предъявленного покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

Авансовые платежи

Авансовые платежи

Необходимость выплаты аванса может возникать в различных ситуациях, например:

- длительный проект. Например, длительность проекта составляет 3 месяца, и исполнитель просит выплатить часть средств до окончания оказания услуг.

- для оказания услуг исполнителю требуется приобрести материалы, и он просит выплатить часть средств заранее. Важно отметить, что компания не предоставляет материалы, а только осуществляет предоплату.

- договоренность с исполнителем. Компания может согласовать с исполнителем регулярные авансовые платежи.

Если необходимо разделить оплату за одну услугу на аванс и окончательный платеж, следует создать два документа с типом акт, но с разными шаблонами. Попросите вашего менеджера или сотрудников поддержки подготовить необходимые шаблоны счета и акта для заполнения.

Можно ли платить аванс самозанятым

Согласно гражданскому законодательству РФ, возможность предоплаты (аванса) предусмотрена статьей 487 ГК РФ. Закон № 422-ФЗ (о самозанятых) также не запрещает перечисление предоплаты.

Между клиентом и самозанятым заключается договор на оказание услуг. В договорных отношениях с самозанятыми допускается оплата услуг на основе предоплаты до исполнения обязательств (до начала оказания услуг/выполнения работ).

Как работают авансовые платежи

В Консоль.Про доступны два варианта предоплаты: частичная или полная.

Частичная предоплата

- До начала оказания услуг компания-заказчик переводит исполнителю часть средств. Для этого заказчик создает счет в разделе «Акты»→ подписывает его → производит выплату и получает от самозанятого исполнителя чек на сумму аванса. Чек за исполнителя формируется через сервис «Мой налог».

- Исполнитель приступает к выполнению услуг. По завершении услуг создается акт на общую сумму, и выплачивается остаток средств. Компания-заказчик получает от исполнителя чек на сумму остатка, который также выбивается через сервис Консоль.

- Для корректного оформления всех документов используются реестры, в которых указывается общая сумма, сумма предоплаты и остаток. Подготовить реестры помогают сотрудники Консоль.

Полная предоплата

- Заказчик перечисляет исполнителю 100% предоплаты до начала выполнения услуг. Для этого он формирует счет в разделе «Акты», подписывает его, осуществляет оплату и получает от самозанятого исполнителя чек на сумму аванса, который выдается через Консоль.

- Исполнитель приступает к выполнению услуг. После завершения работ создается акт на общую сумму. Платеж при этом не производится, так как вся сумма была уплачена авансом. Заказчик не получает чек на этом этапе, так как оплата исполнителю уже была произведена авансом.

- Для корректного оформления всех документов используются реестры, в которых указываются общая сумма, сумма предоплаты и остаток, который будет равен нулю. Подготовить реестры помогут сотрудники Консоли.

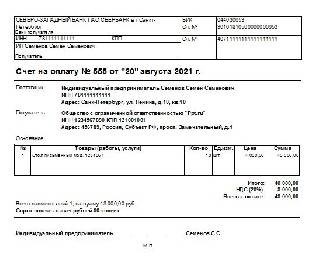

Примеры счета и акта

Для авансового платежа создается счет: Пример счета.pdf 41.8KB

Для финального платежа создается акт: Пример акта.pdf 210.4KB

Отличие авансовой схемы от стандартной схемы оплаты услуг после их выполнения

В стандартной схеме исполнителю перечисляется сумма вознаграждения, соответствующая сумме в акте. Чек от исполнителя также указывает эту сумму.

При схеме с частичной предоплатой аванс сопровождается счетом на сумму аванса. При выплате остатка вознаграждения составляется акт на всю сумму услуг. Исполнитель предоставляет два чека: на сумму аванса и на сумму остатка.

При полной предоплате: при перечислении аванса оформляется счет на полную сумму услуг, а исполнитель выдает чек на всю сумму аванса. По завершению услуг оформляется акт на полную сумму, и чек не предоставляется.

Важно: счет при перечислении аванса на полную сумму услуг не заменяет акт, который обязательно необходимо сформировать по окончанию услуг.

Что если при перечислении аванса исполнителю оформить акт, а не счет

Оформление и подписание акта при перечислении аванса (до фактического выполнения услуг) несет риск для компании-заказчика, так как услуги по акту считаются оказанными и принятыми, что может привести к невыполнению услуг исполнителем.

Вне платформы Консоль счет на сумму аванса можно не оформлять, это не обязательное требование законодательства. Для выплаты аванса достаточно предоставить чек с указанием основания оплаты, например, 50% предоплата за оказание услуг по составлению правового заключения. Акт на сумму аванса составлять не нужно.

Счет на предоплату: как оформить и выставить

Счет на предоплату: как оформить и выставить

Счет на предоплату — это документ, содержащий информацию о товарах (услугах), подлежащих оплате, и платежные реквизиты получателя. Он может быть частью договора или приложением к нему.

Обязательные реквизиты счета на оплату

Несмотря на широкое использование в деловом обороте, форма счета на оплату законодательно не утверждена. Документ может выступать как дополнение к договору или быть самим договором. Организация самостоятельно разрабатывает и устанавливает форму счета на предоплату.

Как выставить счет на предоплату к договору

Если в контракте указаны сроки, сумма и платежные реквизиты, отдельный документ на предоплату не обязателен. Однако, из-за удобства в документообороте, такие условия часто включаются в контракт. Если счет выставляется к уже заключенному контракту, в нем указываются:

- номер и дата выставления;

- реквизиты плательщика и получателя (наименование, адрес, ИНН);

- банковские реквизиты получателя;

- наименование товаров (работ, услуг), их количество, цену и сумму к перечислению;

- общая сумма к перечислению;

- выделенная сумма НДС (или указание «НДС не облагается»);

- срок оплаты;

- подписи уполномоченных лиц (руководитель или иное лицо по доверенности).

Может быть полезным: как в договоре прописать условия и сроки оплаты

При выставлении счета к уже заключенному контракту можно не указывать полный перечень товаров и услуг, подлежащих оплате. Достаточно ограничиться формулировкой: «Оплата по Договору №… от… за … (указать общее наименование товара (услуги), например, «канцелярские товары»)».

Когда счет-оферта на предоплату становится договором

Гражданское законодательство допускает использование счета как договора, при условии выполнения определенных требований (пункт 2 статьи 432, статьи 435 и 438 ГК РФ):

- Документ включает все существенные условия договора и его передача покупателю (заказчику) рассматривается как оферта.

- Покупатель (заказчик) акцептовал оферту, перечислив денежные средства в установленный срок.

Существенными условиями любого договора являются предмет сделки, условия для определенных видов сделок, предусмотренные законодательно-правовыми актами, а также договоренности, которые нужно согласовать по требованию одной из сторон (пункт 1 статьи 432 ГК РФ). Следовательно, для различных видов договорных обязательств существенные условия могут отличаться. Выставляя счет-оферту, помимо указанных выше реквизитов, важно корректно указать существенные условия сделки:

- при купле-продаже товаров: наименование, количество и цену товарных позиций;

- при оказании услуг: наименование, объем, цену и сроки предоставления услуг.

Обязательно укажите важные условия сделки: сроки и порядок поставки, а также порядок и сроки акцепта.

Вам в помощь образцы, бланки для скачивания

- Котова Алла Николаевна

2021-08-23 08:38:39

Оферта — это предложение, адресованное одному или нескольким лицам (публичная оферта), с целью заключения договора на определенных условиях. Акцепт — это ответное действие лица, которому направлена оферта. Примером акцепта может служить оплата счета-оферты в указанные сроки, прием товара с последующей оплатой, или ответное письмо с согласием на условия сделки. Важно отметить, что акцепт всегда является действием, тогда как бездействие (молчание) не может быть интерпретировано как согласие на сделку.

Пример выставления счета на оплату

Пример выставления счета на оплату

Бухгалтерские и налоговые нормативы не требуют обязательного наличия счёта, поэтому у этого документа нет единой формы. Порядок его оформления и необходимые данные каждая организация определяет самостоятельно. Счета широко используются в деловой практике, и часто договор включает условие об оплате товаров или услуг на основе этого документа. Счёт сам по себе может служить договором, если он является офертой и содержит все существенные условия сделки. В этом случае его оплата рассматривается как акцепт и приравнивается к заключению договора в простой письменной форме. Счёт на оплату, оформленный как оферта, можно направлять неограниченному кругу лиц.

Клиенты 1С:БухОбслуживание могут формировать счета контрагентам

через мобильное приложение всего за 4 клика. Выгодные тарифы

Какие реквизиты указываются в счёте

Поскольку унифицированной формы документа нет, обязательные реквизиты для него не установлены. Обычно в счёте указывают следующие данные:

- Дата составления документа.

- Порядковый номер. Нумерация счетов ведётся с начала каждого календарного года.

- Срок действия документа, если он не определён в договоре. Этот реквизит особенно важен для счёта-оферты, так как оплата после окончания срока может не привести к заключению договора и деньги придётся возвращать. Если счёт на оплату выставлен в рамках действующего договора, задержка оплаты может привести к начислению неустойки, пени или штрафа.

- Наименования и адреса получателя и плательщика. Они должны соответствовать договору, но в некоторых случаях допускаются исключения. Например, адрес может измениться в связи с переездом, а название – в результате реорганизации.

- ИНН, КПП, банковские реквизиты получателя средств. Если реквизиты отличаются от указанных в договоре, это необходимо отразить в счёте отдельно, написав: «Внимание! Изменились банковские реквизиты».

- Наименование товаров, работ или услуг. Если выставить счёт на оплату нужно на основании договора, в этой графе вместо перечня товаров или услуг можно указать: «оплата за товары (услуги) по Договору…»

- Итоговая сумма для оплаты. Обычно её указывают прописью, чтобы избежать числовых ошибок.

- Сумма НДС или его отсутствие.

- Название должности лица, которое составило счёт, и подпись с расшифровкой.

Сейчас становится правилом хорошего тона указывать также веб-сайт и электронную почту компании.

Подписать документ может руководитель организации или уполномоченный на это сотрудник на основании доверенности. Также на счёте могут быть две подписи, если это предусмотрено правилами внутреннего документооборота.

В какой срок нужно выставить счёт? Законодательством это не предусмотрено. Обычно счёт формируют одновременно с документами на отгрузку или после подписания акта выполненных работ или оказания услуг. Иногда срок выставления счёта может быть предусмотрен договором.

Для выставления счёта на оплату не обязательно пользоваться специальными программами, можно бесплатно скачать шаблон в Word или Excel и подготовить собственный бланк с необходимыми реквизитами продавца или поставщика услуг. Файл xls удобнее для этих целей, так как в нём можно использовать формулы для необходимых расчётов. Поскольку обязательной единой формы не существует, можно сделать свой шаблон уникальным и узнаваемым.

Чтобы ещё больше упростить процедуру отправки счёта, воспользуйтесь специализированным онлайн-сервисом. Документ из сервиса не обязательно скачивать и распечатывать, можно отправить его контрагенту с помощью ссылки любым удобным способом. Программа для выставления онлайн-счётов позволяет автоматически формировать счёта с НДС и без НДС, заполнять реквизиты покупателя и продавца по ИНН, а наименование банка по БИК, проверять правильность указанных данных (ИНН и номер расчётного счёта), верно указывать сумму прописью, а также ставить подпись и печать. Ниже можно увидеть образец созданного в сервисе документа.

Совершенно бесплатно и без регистрации

Нужна ли на счёте печать

С 2015 года для ООО и АО наличие печати не является обязательным. Организация может сама решать, использовать её или нет. Если у компании есть печать, то обязанность заверять счета на оплату может быть прописана в договоре.

Согласно закону о бухучете 402-ФЗ, оттиск печати не является обязательным элементом первичного учетного документа. Налоговый кодекс также не требует заверения документа печатью. Поэтому можно выставлять счет на оплату без печати.

Когда счёт признается первичным документом

Как правило, счет на оплату не является первичным учетным документом. Обычно он содержит предложение об оплате и реквизиты для перечисления средств. В бухгалтерском и налоговом учете он считается учетным документом, если подтверждает факт хозяйственной деятельности и содержит все обязательные реквизиты, указанные в части 2 статьи 9 закона о бухучете. Например, счета за коммунальные услуги, услуги связи и аренду можно принимать к учету как первичные документы, если в них присутствуют все необходимые реквизиты.

Месяц бухгалтерского обслуживания в подарок

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее рабочее время.