Справка 2-НДФЛ содержит информацию о заработной плате и других доходах сотрудника компании. В ней также указана сумма удержанного и не удержанного НДФЛ. Такая справка оформляется на каждого сотрудника и подается в ФНС. Иногда сотрудники запрашивают её сами, например, для получения кредита в банке.

Каждому виду дохода присваивается свой код. Их перечень утвержден в Приказе ФНС №ММВ-7-11/387@ от 10.09.2015 г. Последний раз справочник кодов обновлялся Приказом ФНС №ММВ-7-11/633@ от 22.11.2016 г. Далее рассмотрим, какие коды указываются в 2-НДФЛ.

Доходы, облагаемые НДФЛ в полном размере

Самый распространенный код — 2000, который соответствует заработной плате сотрудника. Сюда также включают надбавки за вредные условия труда и работу в ночное время. Для вознаграждения членов Совета директоров предусмотрен отдельный код 2001. Для премий за достигнутые в работе результаты используется код 2002. Доходы из чистой прибыли компании, часто выплачиваемые собственникам и топ-менеджерам, обозначаются кодом 2003. Сюда же входят целевые поступления и средства специального назначения. Для лиц, работающих по договору ГПХ, используется код 2010, но это не касается авторских договоров. Доход в виде отпускных указывается с кодом 2012, а компенсации за неиспользованный отпуск — с кодом 2013. Выходное пособие имеет код 2014. Больничные также облагаются подоходным налогом, и для них предусмотрен код 2300. Декретные и детские пособия не облагаются НДФЛ, поэтому в справке они не указываются. Процентный доход по займу обозначается кодом 2610. Доходы от сдачи имущества в аренду, например, гаража или квартиры, обозначаются кодом 1400, а доходы от сдачи в аренду транспорта, средств связи и компьютерных сетей — кодом 2400. Простив долг сотруднику, удерживается НДФЛ, и доход отражается кодом 2611. Для доходов по процентам с облигаций отечественных компаний предусмотрен код 3021. Дивидендные доходы указываются с кодом 1010. Для доходов без установленного кода, таких как доплаты сверх облагаемых налогом суточных или доплаты к больничным, используется универсальный код 4800. Другие коды включают призы в денежной форме (код 2750), доходы от операций с иностранной валютой (код 2900), и выигрыши в тотализаторе (код 3010). Ознакомьтесь с полным перечнем доходов и вычетов по справке 2-НДФЛ.

Доходы, подпадающие под подоходный налог частично

- государственные пособия — по безработице, по беременности и родам;

- пенсия;

- выплаты по рождению или усыновлению ребенка;

- возмещение вреда здоровью;

СЗВ-М в 2021 году, образец: скачать бесплатно >>> Используйте в работе

4-ФСС: актуальный бланк >>> Используйте в работе

4-ФСС: заполненный пример >>> Используйте в работе

Скачать таблицу с контрольными соотношениями для 6-НДФЛ Используйте в работе

Как отразить пособия в расчете по взносам при прямых выплатах. Скачать таблицу Используйте в работе

Перечень основных отчетов для статистики на 2021 год >>> Используйте в работе

Что представляет собой код 4800 и зачем он нужен

Различные виды возможных доходов, указываемых в справке 2-НДФЛ, имеют свои коды. Сумма выплаты, будь то заработная плата или иной доход, определяется по соответствующему коду. Это важно для всех справок, подаваемых в налоговую, включая сообщения о невозможности удержания подоходного налога, а также для справок, выдаваемых работникам по их запросу для предоставления в банк, новому работодателю и т.д.

Скачать таблицу с кодами доходов. Официальный документ. Полезно для работы

Напомним, уже два года используются две формы справок о доходах и суммах налога. Одна – для налоговой инспекции (форма 2-НДФЛ), другая – для физлиц. Форму первой найдете в приложении 1 к приказу ФНС от 02.10.2018 № ММВ-7-11/566. Форму второй – в приложении 5 к тому же приказу. Эти бланки применяются с 2019 года по доходам за 2018 год и последующие периоды.

Все коды доходов собраны в приложении 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387. Последняя редакция документа — от 24.10.2017. Используйте актуальную версию.

Когда компания обязана платить НДФЛ за работника

Компания должна оплатить НДФЛ из своих средств только в одном случае — если по итогам проверки инспектор доначислил неправомерно неудержанный налог (п. 9 ст. 226 НК).

Дмитрий Александрович Морозов, советник государственной гражданской службы РФ 1-го класса

«Новое правило относится к проверкам, начатым в 2020 году. При этом проверки по новым правилам касаются периодов после 2020 года. Если налоговому агенту доначислят НДФЛ, он должен будет уплатить его самостоятельно. Считаю, что взыскать такой налог с работника нельзя.

Если проверка началась в 2019 году, доначисленный НДФЛ оплачивает сам налогоплательщик, а не компания. Удержите налог из текущего дохода работника или сообщите в ИФНС о невозможности удержания налога, если сотрудник уже уволен или компания не уплатила налог с выплаты стороннему физлицу».

Рассмотрим наиболее распространенные коды.

2000 — заработная плата.

2002 — производственные премии.

2010 — вознаграждения по ГПД.

2201 — гонорары за статьи, тексты.

2300 — больничные пособия.

2760 — материальная помощь работникам.

4800 — последний пункт в списке, обозначает «иные доходы».

Что включает в себя код 4800 «иные доходы»

Конкретного перечня для «иных доходов» в документе не указано. Расшифровка отсутствует.

Необходимо применять остаточный принцип. Если специального кода для выплаты нет, используйте 4800 (письмо ФНС от 19.09.2016 № БС-4-11/17537). Например, под этот код в 2019 году подпадали стипендии и компенсации за задержку заработной платы.

При последнем редактировании списка добавили пять новых кодов доходов. Один из них — 2013 «компенсация за неиспользованный отпуск» — может касаться каждого работодателя. Новые коды введены ФНС для более детальной классификации доходов сотрудников. Ранее для таких выплат использовался общий код — 4800 «Иные доходы». Теперь в соответствующей ситуации требуется детализированный шифр.

Вот перечень выплат с новыми кодами, которые не следует включать в код 4800. Проверьте, не относите ли вы ошибочно эти суммы к общему коду.

2013 — компенсация за неиспользованный отпуск.

2014 — выходное пособие, среднемесячный заработок на период трудоустройства, компенсация руководителю, его заместителям и главбуху, превышающая трехкратный размер среднемесячного заработка для обычных работодателей и шестикратный – в районах Крайнего Севера и приравненных к ним местностях.

2301 — штрафы и неустойки, выплачиваемые по решению суда за несоблюдение требований потребителей согласно Закону от 07.02.92 № 2300-1.

2611 — списанные безнадежные долги.

3021 — процент (купон) по облигациям российских компаний, номинированным в рублях и выпущенным после 1 января 2017 года.

Какие суммы не включ

В справку о доходах включаются только те суммы, которые подлежат налогообложению, даже если они частично освобождены от налога. Выплаты, полностью освобожденные от НДФЛ, не нужно включать в данный отчет. Например, в форме 2-НДФЛ не будет указано декретное пособие, так как оно полностью не облагается налогом.

Таким образом, суммы, не подлежащие подоходному налогу, никогда не окажутся в строках с кодом 4800.

Учтите: суммы, которые не облагаются налогом до определенного порога, лучше включать в справку, чтобы не исказить реальную картину по доходам физического лица. Иначе это может привести к недостоверным данным о поступлениях.

Так, сотрудник может получать материальную помощь — подарки или возмещение расходов на лечение — до 4000 рублей от нескольких работодателей в течение года. В такой ситуации общая сумма доходов может превысить лимит в 4000 рублей. При проверке инспекторы могут задать вопросы по поводу отсутствия данных о таких выплатах в справке, что может привести к штрафу в размере 200 рублей по статье 126 НК РФ. Если контролеры посчитают, что данные о льготируемых доходах не указаны, штраф может составить от 5000 до 20 000 рублей по статье 129.1.

- возмещение за задержку выдачи трудовой книжки после увольнения сотрудника;

- средний заработок, который сохраняется за донором в дни сдачи крови и предоставленного отдыха;

Код дохода 4800 указывается в разделе 3 и представлен следующим образом:

Пример оформления кода дохода 4800 в справке о доходах

Для корректного внесения в справку о доходах кода 4800, необходимо указать:

- месяц выплаты (порядковый номер от 1 до 12);

- код дохода;

- сумму выплаты.

Важно! С 2022 года суточные свыше 700 рублей за каждый день нахождения в командировке по России и не более 2 500 рублей за день командировки за границей должны указываться под кодом дохода 2015. Ранее эти доходы отражались вместе с другими под кодом 4800.

Все необходимые документы для вас подготовят в аутсорсинговой компании Главбух Ассистент. Сравните, насколько это выгоднее, чем держать штатного бухгалтера.

Какие суммы не включаются в код 4800

В 2022 году появились два новых кода для доходов от сдачи в аренду имущества. Иногда их ошибочно включают в код 4800. Это:

- 1401 — доход от аренды жилого помещения;

- 1402 — доход от аренды иного нежилого помещения.

Кроме того, приказом ФНС от 24.10.2017 № ММВ-7-11/820@ введены следующие коды доходов:

Суммы компенсации за неиспользованный отпуск

- Выходные пособия;

- суммы среднемесячного заработка на период трудоустройства;

- выплата компенсаций руководителям, их заместителям и главным бухгалтерам в части, превышающей трехкратный размер среднемесячного заработка (шестикратный для работодателей в районах Крайнего Севера и приравненных местностях)

Суммы штрафов и неустоек за несоблюдение Закона о защите прав потребителей № 2300-1 от 7 февраля 1992 года

Проценты (купоны) по облигациям российских компаний, номинированным в рублях и выпущенным после 01.01.2017 года.

Доход в виде процента (купона) по облигациям российских организаций, номинированным в рублях

Возникли сложности с расшифровкой кода дохода 4800 или составлением справки о доходах? Доверьтесь Главбух Ассистент. Эксперты отслеживают сроки отчетности и платежей и учитывают все изменения в налоговом, трудовом, кадровом и финансовом законодательстве при подготовке документов.

Как исправить ошибку

Если в справке о доходах или 2-НДФЛ (старое название) работодатель неверно указал код дохода, например, сумму компенсации за неиспользованный отпуск внес в строку по коду 4800, а не 2013, его могут оштрафовать на 500 рублей (п. 1 ст. 126.1 НК РФ). Такая справка будет считаться недостоверной.

В этом случае нужно подать уточненную справку. Для этого в поле «Номер корректировки» нужно указать 01, если подаете уточнение впервые, или 02 при повторной подаче. Дата меняется на текущую. Вместо кода 4800 следует указать правильные коды из приложения 1 к приказу ФНС от 10 сентября 2015 г. № ММВ-7-11/387@.

Код дохода 4800 в справке 2-НДФЛ: расшифровка

Код дохода 4800 в справке 2-НДФЛ: расшифровка

Редактор портала buhsoft.ru. Опыт работы в сфере бухгалтерского и налогового учета более 10 лет в производстве и оптовой торговле в системах ОСНО и УСН. Специальность: «Экономика и бухгалтерский учет»

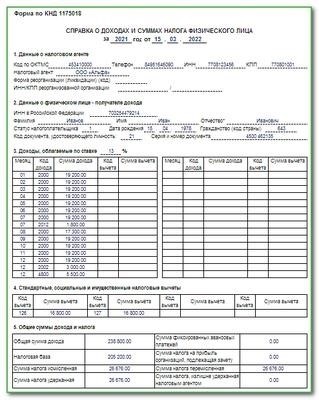

В 2022 году действует обновленная форма справки 2-НДФЛ. Рассмотрим, что такое код 4800, для каких доходов он предназначен и как правильно отразить их в справке.

Доходы, указанные в справке 2-НДФЛ и справке, выдаваемой сотрудникам по их запросу, имеют специальные коды. Налоговая служба периодически обновляет эти коды и публикует изменения в официальных приказах. Код 4800 был введен в 2018 году.

В 2022 году следует использовать приказы от 10.09.2015 № ММВ-7-11/387@ и от 24.10.2017 № ММВ-7-11/820@, с изменениями, внесенными приказом от 28.09.2021 № ЕД-7-11/844@.

Справка 2-НДФЛ: бланк 2022 года >>> Скачать бесплатно

Справка 2-НДФЛ: образец 2022 года >>> Скачать бесплатно

В 2022 году действуют две формы справок о доходах физических лиц:

- Справка для ФНС, которая включается в расчет по форме 6-НДФЛ, последняя версия утверждена приказом ФНС от 28.09.2021 № ЕД-7-11/845@,

- Справка о доходах для физлиц КНД 1175018. Последняя редакция утверждена приказом ФНС от 28.09.2021 № ЕД-7-11/845@.

Код дохода 2300 и другие

Рассмотрим коды, которые налоговые агенты часто используют вместе с кодом дохода 4800 в справке 2-НДФЛ (приложение 1 к приказу № ММВ-7-11/387@):

- 2000 — заработная плата;

- 2300 — пособия по временной нетрудоспособности;

- 2012 — отпускные выплаты;

- 2002 — производственные премии;

- 2760 — материальная помощь сотрудникам;

- 2010 — вознаграждения по договорам ГПХ;

- 2201 — гонорары за написание статей и других текстов.

Изменения для бухгалтеров в 2022 году

Редакция журнала «Главбух» подготовила таблицу с последними изменениями в налогах, взносах и трудовом законодательстве на 2022 год. Эксперты Системы Главбух также обновили справочник по всем изменениям в вашей работе, которые уже вступили в силу в 2022 году. Эти материалы помогут быстро освоить новые правила и избежать пропусков важных изменений.

Расшифровка кода дохода 4800

Код 4800 — это последний код в приложении 1, который обозначает «иные доходы». В таблице 1 приведем пояснения, какие доходы включаются в эту категорию.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

Регулирующая норма

- Суточные, превышающие необлагаемую НДФЛ норму:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — при зарубежных командировках.

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Доплаты до среднего заработка по пособиям, выплачиваемым работодателем за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Увеличение номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

Обратите внимание, что код дохода 4800 является универсальным. Налоговый агент может использовать его для прочих доходов, не имеющих специального кода в приложении 1 к приказу № ММВ-7-11/387@.

Какие доходы не могут использовать код 4800

Последние изменения ФНС уточнили перечень доходов физлиц, добавив пять новых кодов. Эти коды теперь применяются вместо кода 4800 для соответствующих выплат. Перечислим новые коды:

- 2013 — компенсации за неиспользованный отпуск;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплаты компенсаций руководителям, их заместителям и главным бухгалтерам, превышающие 3-кратный размер среднемесячного заработка (6-кратный для работодателей в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — штрафы и неустойки за несоблюдение Закона о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном порядке;

- 3021 — проценты (купоны) по облигациям российских компаний, номинированным в рублях и выпущенным после 01.01.2017 года.

Важно помнить, что в справку 2-НДФЛ включаются только облагаемые суммы. Необлагаемые суммы не могут быть указаны с кодом 4800.

Суммы, облагаемые НДФЛ до определенного предела, должны быть включены в справку. В противном случае информация о доходах физлица будет неточной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Рассмотрим пример правильного указания кода дохода 4800 в справке 2-НДФЛ на примере командировочных выплат.

- Начислены суточные: 1800 руб. х 5 дней = 9000 руб.

- Не облагаются НДФЛ: 700 руб. х 5 дней = 3500 руб.

- Облагаемая НДФЛ сумма: 9000 — 3500 = 5500 руб.

Если код 4800 указан ошибочно

Если у физического лица имеются другие доходы, для которых предусмотрены отдельные коды, но налоговый агент указал их под кодом 4800, такие данные считаются недостоверными. Инспекторы могут наложить штраф на налогового агента в размере 500 рублей (п. 1 ст. 126.1 НК РФ).

В такой ситуации следует подать уточненную справку. При этом в поле «Номер корректировки»:

- указывается «01» при подаче первого уточнения;

- «02» при подаче второго уточнения и так далее.

Дата указывается новая. Вместо кода 4800 указывают правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Рассмотрим пример, когда налоговый агент не указал доходы с кодом 4800 в справке:

- Материальная помощь;

- Подарки;

- Возмещение расходов на лечение.

Код для вычета — не 4800

Вычеты — это суммы дохода, освобожденные от налогообложения НДФЛ. В справках их также показывают с кодами, но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК».

При поиске кода вычета в интернете многие вводят в поисковую строку «код вычета 4800 в справке 2-НДФЛ», «код вычета 4800 в справке 2-НДФЛ что это». Но это неверно. Коды вычетов трехзначные.

Код 620 используют для:

- сумм дополнительных взносов на трудовую или накопительную части пенсии;

- отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок, не обращающихся на фондовом рынке.

Код дохода 4800 в справке 2-НДФЛ в 2026 году: что это за код

Код дохода 4800 в справке 2-НДФЛ в 2026 году: что это за код

Код дохода 4800 в справке 2-НДФЛ в 2026 году обозначает иные доходы, которые работодатель выплатил физическим лицам. Под эти доходы не выделены отдельные коды в перечне видов доходов. Какие выплаты относятся к коду дохода 4800 при заполнении справки 2-НДФЛ, читайте в статье.

Законодатели значительно изменили правила по НДФЛ, касающиеся расчета, уплаты и отчетности по налогу (Федеральный закон от 14.07.2022 № 263-ФЗ). Подробности читайте в журнале «Главбух».

Изменения в справках 2-НДФЛ о доходах

Обязанность отправлять в налоговую формы 2-НДФЛ отменена с отчетности за 2021 год приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Справку о доходах, полученных сотрудником, оформляют на обновленном бланке. ФНС скорректировала форму справки из приложения 4 «Справка о доходах и суммах налога физического лица» к приказу ФНС от 15.10.2020 № ЕД-7-11/753. Изменения внесены приказом от 28.09.2021 № ЕД-7-11/845. Основные изменения в справке о доходах к 6-НДФЛ (замена 2-НДФЛ) для инспекции читайте в Системе Главбух.

Учитывайте, что ФНС ввела новые коды доходов и вычетов по НДФЛ, а также скорректировала некоторые действующие коды (приказ от 16.12.2022 № ЕД-7-11/1216@). Новые коды начали действовать с 5 февраля 2026 года – с даты вступления в силу приказа. Их используйте при заполнении справок о доходах и суммах налога (замена 2-НДФЛ) за 2026 год.

Каскадный поток советов, представленных журналом «Главбух», обогатит ваш бизнес взглядами и стратегиями.