Заявление в налоговую – это официальное обращение физического или юридического лица к государственному органу. Основой для его составления является необходимость реализации своих прав. Если нарушены права заявителя, вместо заявления составляется жалоба, которая отличается как по форме, так и по функции.

Основная информация

Заявление – это документ, позволяющий гражданину воспользоваться своими конституционными правами и свободами. Его рассмотрение регулируется ФЗ №59 «О порядке рассмотрения обращений граждан» от 2 мая 2006 года.

Налоговая служба является государственным органом, и потому обращение в неё требует повышенной формальности. Для подачи заявления необходим специальный бланк. Сведения вносятся в него согласно инструкции.

Требования

Заявление должно соответствовать следующим требованиям:

- Информация, изложенная в документе, должна быть достоверной. Необходимо тщательно проверять точность данных, особенно кодов регионов и операций.

- В заявлении должна быть «шапка», в которой указываются реквизиты налогового органа, который является получателем документа. Эти данные можно уточнить с помощью сервиса nalog.ru, введя адрес регистрации.

- В «шапке» документа должны быть указаны данные отправителя: ФИО, адрес, ИНН.

- Заявление должно быть написано черными чернилами, разборчиво, предпочтительно печатными буквами.

- Если заявление составляется в присутствии инспектора, подпись должна быть заверена. Если документ отправляется по почте, требуется нотариальное заверение.

Заявление состоит из частей: «шапка», название документа, «тело», подпись и дата.

Особенности составления разных видов заявлений

В налоговую могут направляться различные виды заявлений, которые отличаются в зависимости от цели и содержания.

О получении ИНН

Каждый налогоплательщик ставится на учет в ФНС. Регистрация производится в течение 5 дней после подачи заявления, которое заполняется по форме №2-2-Учет, установленной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

О вычете

Вычет – это сумма, уменьшающая налоговую базу при расчете налога. Существуют следующие виды вычетов:

- Общие.

- На ребенка.

- На инвестиции.

Возврат налога производится на основании заявления, форма которого утверждена приказом ФНС №ММВ-7-8/182@ от 14 февраля 2017 года.

О выдаче справки об отсутствии задолженности

Налогоплательщик может запросить справку о наличии или отсутствии налоговой задолженности. Такая справка может понадобиться, например, при оформлении ипотеки.

Форма заявления не установлена, поэтому его можно составить в свободной форме. Однако рекомендуется придерживаться стандартной структуры: «шапка», название, текст с запросом, подпись и дата.

На возврат или зачет излишне уплаченного налога

Компания может ошибочно переплатить налоги. Для возврата денег нужно подать заявление в налоговую. В «теле» документа следует указать запрос:

- на возврат средств;

- на зачет суммы в счет будущих платежей.

Заявление необходимо подать в течение 3 лет с момента переплаты. Деньги возвращаются в течение месяца после получения заявления налоговой службой. Заявление можно подать в электронном виде через личный кабинет ФНС.

Об отсрочке уплаты налога

Иногда физические или юридические лица не могут своевременно уплатить налог. В этом случае они могут запросить отсрочку. Суммы, на которые оформляется отсрочка, не могут превышать стоимость имущества должника, на которое начисляется налог. Для получения отсрочки нужно подать заявление по форме, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

ВНИМАНИЕ! При оформлении отсрочки начисляются проценты.

О предоставлении налоговой льготы

Некоторые налогоплательщики могут уменьшить сумму налогов на землю, транспорт и имущество или полностью освободиться от их уплаты. Льготы предоставляются, например, военнослужащим, инвалидам I и II групп, пенсионерам и Героям РФ. Для получения льгот необходимо подать заявление.

- Форма Р13001. Заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица

- Заявление о сверке расчетов с налоговой

- Заявление на получение патента

- Ходатайство в налоговую о возврате государственной пошлины, уплаченной в суд 30851

- Ходатайство в налоговую о возврате излишне уплаченного налога 21549

- Заявление в налоговую о предоставлении льготы на налог на имущество для пенсионеров 25706

- Ходатайство в налоговую о возврате налогового вычета за приобретение квартиры 42906

- Заявление об уточнении платежа в налоговую 50995

Как правильно составить сопроводительное письмо в налоговую о предоставлении документов

Как правильно составить сопроводительное письмо в налоговую о предоставлении документов

Сопроводительное письмо к требованию о предоставлении документов в ИФНС — это разъяснительный документ, который налогоплательщик готовит и передает в налоговую инспекцию. Некоторые пояснения составляются исключительно в электронном формате при обмене налоговыми сведениями через телекоммуникационные каналы связи. Если сопроводительное письмо составлено некорректно — рассмотрение документов может затянуться.

Основные моменты: 5 пунктов

- Сопроводительное письмо — это документ для налоговой, в котором указывается, что и зачем отправляется.

- Его необходимо отправлять с документами, которые требуют пояснений, однако без него можно отправить налоговую декларацию.

- Оформлять сопроводительное письмо нужно правильно, указав важные сведения о налоговой инспекции и отправителе.

- В письме должны быть обращение, текст, список приложенных документов с количеством листов и контакты отправителя.

- Письмо может быть оформлено как на бумаге, так и в электронном виде.

Сопроводительное письмо: что это и зачем оно нужно ИФНС

Это документ, в котором перечисляются направленные в ФНС материалы и пояснения к ним. Такое дополнение значительно упрощает взаимодействие ФНС с налогоплательщиками, так как:

- перечень направленных материалов позволяет избежать возможных недоразумений относительно полноты комплекта документов;

- сотрудникам канцелярии проще зарегистрировать входящую корреспонденцию, а у налоговиков не возникнут вопросы относительно цели предоставления тех или иных сведений;

- документы быстрее доходят до адресата.

Законодательством не установлены унифицированные формы такого документа. Но существуют нормативные акты, на которые необходимо опираться при осуществлении документооборота с ИФНС. Это Приказ ФНС России от 08.07.2019 № ММВ-7-19/343@.

Какие документы для ФНС нуждаются в письменном сопровождении

По общему правилу сопровождение прикладывается к тем документам для ИФНС, подборка которых требует дополнительных письменных пояснений отправителя.

Тем не менее существуют и такие документы, которые разрешается отправлять без пояснений. Среди них первичные налоговые декларации без приложений. Представление таких деклараций обосновано определенными законодательными нормами, поэтому пояснение причин их отправки не требуется. Если первичная декларация содержит какие-либо приложения, то сопровождение необходимо. Без письменного сопровождения также направляются жалобы в вышестоящие инстанции на действия ИФНС.

Сопроводительное письмо обязательно составляется при подаче уточненной налоговой декларации. В КонсультантПлюс есть подробное руководство, которое поможет правильно оформить и сдать ее. Используйте его бесплатно.

Правила составления сопроводительного письма в ФНС

Унифицированная форма сопровождения законодательно не установлена, но существуют правила его составления, выработанные на практике. В шапке должны быть следующие реквизиты:

- наименование налоговой инспекции и, при необходимости, ФИО сотрудника, которому направляются документы;

- наименование и адрес отправителя;

- номер и дата запроса, в ответ на который высылается пояснение;

- заголовок.

Предлагаем разработанный с экспертами образец шапки письма в налоговую, соответствующий правилам подготовки деловой документации:

- обращение к конкретному сотруднику ИФНС или к инспекции;

- текст;

- перечень приложенных материалов с количеством листов и экземпляров;

- должность отправителя, его фамилия и инициалы, подпись;

- ФИО, телефон и электронная почта составителя.

Подробнее: как правильно написать сопроводительное письмо к документам

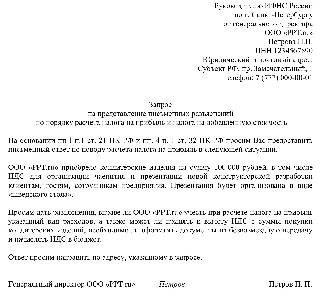

Ниже представлен пример, как написать сопроводительное письмо в налоговую в ответ на требование, с учетом требований ИФНС.

В ИФНС России № 27 по г. Москве

от общества с ограниченной

ИНН 1234567890, КПП 121001001

456789, Россия, субъект РФ,

просп. Замечательный, д. 1

Тел. +7 (495) 123-45-67

на № 123/20-Т от 28.03.2026

Общество с ограниченной ответственностью «PPT.ru» в ответ на требование ИФНС России № 27 по г. Москве от 28.03.2026 № 123/20-Т направляет следующие документы:

| № | Название документа | Количество страниц |

|---|---|---|

| 1 | Контракт подряда № 12-C/2019 от 17.12.2019 (копия) | 6 |

| 2 | Акт о приемке выполненных работ № 1 от 30.03.2020 к договору подряда № 12-C/2019 от 17.12.2019 (копия) | 2 |

| 3 | Счет-фактура от 05.03.2020 № 45 (копия) | 1 |

| 4 | Счет-фактура от 16.03.2020 № 60 (копия) | 1 |

| 5 | Счет-фактура от 19.03.2020 № 64 (копия) | 1 |

| 6 | Счет-фактура от 23.03.2020 № 67 (копия) | 1 |

| 7 | Счет-фактура от 25.03.2020 № 71 (копия) | 1 |

| 8 | Счет-фактура от 27.03.2020 № 86 (копия) | 1 |

| Общее количество страниц | 14 |

- Копии документов, представленные в ответ на запрос от 28.03.2026 № 123/20-Т, включают 14 страниц.

Генеральный директор ООО «PPT.ru» Петров /П.П. Петров/

Текст письма формируется в зависимости от его цели. Например, если в нем указывается перечень документов, рекомендуется начать со слов: «По вашему запросу направляем…», «Отправляем вам…» и т. д.

Полезно знать: как составить опись документов

Если письмо адресовано конкретному сотруднику налоговой службы, слова «Вам», «Вашему» пишутся с заглавной буквы. Если направляется уточненная декларация, то стоит пояснить причину уточнений — например, ошибка в расчетах.

В ответе на запросы о пояснении спорных моментов, выявленных в ходе камеральной проверки, следует кратко и понятно ответить на вопросы налоговиков.

- как написать письмо в налоговую об уточнении платежа;

- как написать ходатайство в налоговую об уменьшении штрафа.

Как оформить сопроводительное письмо в ФНС

Сопроводительное письмо можно оформить в бумажном или электронном виде. В электронном формате письма обычно отправляют через ТКС вместе с остальной документацией. Обязательно добавлять пояснения по НДС.

Полезные образцы и бланки для скачивания

Скачать образец сопроводительного письма о подтверждении достоверности сведений в ЕГРЮЛ

Скачать образец письма в налоговую о предоставлении документов по требованию

- Челозерцева Александра

2026-04-12 10:06:27

Не забывайте указывать в сопроводительном письме контакты для обратной связи: телефон и электронную почту. Можно оставить несколько телефонов и ФИО исполнителя.

Как написать обращение в налоговую за разъяснением

Как написать обращение в налоговую за разъяснением

Каждый налогоплательщик имеет право обратиться в налоговую за разъяснением по вопросам применения налогового законодательства. Налоговые органы обязаны предоставить письменный или устный ответ на запрос или вправе отказать.

В каких случаях обращаться в ФНС

Административный регламент ФНС по бесплатному информированию налогоплательщиков о налоговом законодательстве (далее Регламент) утвержден приказом ФНС № ММВ-7-19/343@ от 08.07.2019. Он устанавливает сроки и административные процедуры по предоставлению данной услуги.

Законодательство по налогам и сборам часто изменяется, и могут возникать ситуации, когда новые нормы закона трактуются неоднозначно. В таких случаях налогоплательщики вправе обратиться в налоговые органы за разъяснением.

В статье 21 НК РФ перечислены права налогоплательщиков, включая бесплатное информирование о действующих налогах и сборах (пп. 1 п. 1). Налоговые агенты имеют такие же права на основании п. 2 ст. 24 НК РФ. Права налогоплательщиков не ограничиваются письменными разъяснениями ИФНС: в пп. 2 п. 1 ст. 21 указано, что они могут получить информацию и от Минфина по вопросам применения налогового законодательства.

По каким вопросам можно обращаться в ИФНС:

- разъяснения действующих налогов и сборов, порядка их расчета, прав и обязанностей налогоплательщика и налогового органа, форм деклараций;

- запрос справки о состоянии расчетов, сведений, не являющихся налоговой тайной, выписки из ЕГРН или ЕГРЮЛ, справки об открытых расчетных счетах;

- просьба о зачете переплаты или возврате налога, проведении сверки, уточнении платежа и т. д.

Если ваш запрос не входит в компетенцию ИФНС, его перенаправят в соответствующий орган (например, в Минфин), и вас об этом уведомят. В этом случае лучше обратиться напрямую в Минфин, чтобы не удлинять время ожидания ответа.

Согласно постановлению Конституционного суда РФ № 34-П от 28.11.2017, государственные органы, обязанные разъяснять нормы налогового законодательства, не могут отказываться от предоставления письменных разъяснений налогоплательщикам по их запросам. Такие запросы, даже узконаправленные, не должны перенаправляться в другие органы, так как юридические разъяснения должны предоставляться уполномоченными органами. Минфин может запросить информацию по узкой специфике деятельности налогоплательщика в рамках межведомственного взаимодействия и предоставить конкретные разъяснения по запросу.

В пп. 3 п. 1 ст. 111 НК РФ указано, что налогоплательщик, выполняющий письменные разъяснения уполномоченных органов по вопросам применения законодательства, не может быть признан виновным в совершении налогового правонарушения. На основании п. 8 ст. 75 НК РФ на сумму недоимки не начисляются пени по этим же основаниям.

ВАЖНО!

Нарушение, совершенное на основании письменных разъяснений ИФНС или Минфина, освобождает вас от пеней и штрафов. Об этом Минфин сообщает в письме № 03-03-06/3/61124 от 28 августа 2018 г.

Эксперты КонсультантПлюс разобрали, по каким вопросам можно обращаться в ФНС. Используйте эти инструкции бесплатно.

Как оформить обращение в ФНС

Согласно п. 2 и п. 3 Регламента заявление подают:

- налогоплательщики, плательщики сборов, страховых взносов;

- налоговые агенты;

- их представители (при наличии документального подтверждения полномочий).

Обратиться за разъяснениями в ИФНС можно:

- устно;

- письменно;

- в электронном виде через ТКС.

Порядок процедуры размещается на стендах в инспекциях, на сайте ФНС, в МФЦ. Разъяснения последовательности действий можно получить по телефонам горячей линии и т. д.

В п. 13 Регламента указаны сроки оказания услуги:

- при устном обращении услуга предоставляется в день обращения;

- при письменном или электронном обращении — в течение 30 календарных дней со дня регистрации письма.

ВАЖНО!

Срок может быть продлен по решению руководителя ИФНС, но не более чем на 30 календарных дней (п. 13 Регламента).

Основания для отказа в приеме документов, необходимых для оказания услуги по бесплатному информированию:

- отсутствие подписи;

- отсутствие Ф. И. О.;

- отсутствие почтового адреса для ответа.

- отсутствие полного наименования организации или ИП;

- отсутствие ИНН;

- отсутствие почтового адреса или электронной почты заявителя для отправки ответа;

- отсутствие подписи директора или ИП, если запрос направлен в бумажном виде;

- отсутствие подписи усиленной квалифицированной ЭЦП, если запрос направлен по ТКС;

- отсутствие полномочий у заявителя;

- нечитаемый текст запроса;

- невозможность определить суть запроса.

Таким образом, письменный запрос должен содержать:

- Для организаций: полное наименование, ИНН, почтовый адрес, должность, Ф. И. О. и подпись руководителя или представителя по доверенности, печать организации.

- Для ИП: полное наименование, ИНН, почтовый адрес, Ф. И. О. предпринимателя, подпись.

- Для физического лица: Ф. И. О., подпись, почтовый адрес.

В п. 21 Регламента указаны основания для отказа в предоставлении информации. Например, вам не ответят на просьбы подтвердить правильность применения законодательства о налогах и сборах, на просьбы о проведении экспертиз договоров или учредительных документов, а также на вопросы, ответы на которые два и более раз уже предоставлялись плательщику и т. д.

ВАЖНО!

Государственная пошлина за услугу не взимается. Максимальное время предоставления информации заявителю при устном обращении — 15 минут (п. 42 Регламента).

В старом Регламенте была утверждена форма, по которой плательщики подавали запрос в ИФНС. В текущем регламенте такого образца нет. Составьте запрос в свободной форме или используйте образец из старого Регламента. Главное, помните о наличии обязательных реквизитов, их отсутствие — основание для отказа ИФНС в представлении информации.

Пример написания письма о разъяснении в налоговую инспекцию:

Кроме запросов о разъяснении применения текущего законодательства, можно проверить потенциального контрагента с помощью бесплатного информирования ИФНС.

Руководителю ИФНС России

по г. Санкт-Петербургу

от генерального директора

Юридический и почтовый адрес:

Субъект РФ, пр. Замечательный, 1

Телефон: 7 (777) 000-00-01

о предоставлении информации о налоговой благонадежности контрагента

В целях должной осмотрительности при выборе контрагента просим предоставить следующую информацию о потенциальном поставщике — ООО «Компания», ИНН 2500250025:

- Состоит ли компания на учете в налоговом органе.

- Своевременно ли подает налоговую отчетность и уплачивает налоги.

Просим отправить ответ по адресу, указанному в запросе.

Генеральный директор ООО «PPT.ru» Петров Петров П. П.

Как и куда отправлять запрос

Основанием для начала работы налоговых органов с запросом является обращение в письменной форме.

Куда отправлять: в налоговый орган по месту учета заявителя (представляется лично, направляется по почте, по электронной почте без ЭЦП через сайт ФНС России, в электронном виде с использованием ТКС).

Ответ на запрос будет направлен:

- на электронную почту, если вы выберете этот способ получения;

- по ТКС;

- на почтовый адрес, указанный в запросе, если запрос поступил на бумаге.

Полезные образцы и бланки для скачивания

- Фатахова Наталья

2022-04-25 10:41:24

Практика показывает, что налоговые органы активно взаимодействуют с налогоплательщиками по любым вопросам, требующим помощи. Необязательно сразу писать запрос в инспекцию, попробуйте сначала позвонить. Консультации по телефону входят в обязанности налоговых органов по бесплатному информированию. Если инспектор не сможет ответить на ваш вопрос, он запишет ваш номер телефона и обязательно перезвонит с ответом по сложной ситуации.

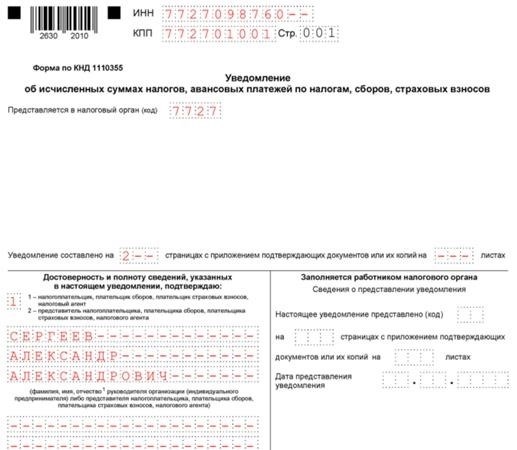

Как заполнить уведомление об исчисленных налогах и взносах в 2026 году

Как заполнить уведомление об исчисленных налогах и взносах в 2026 году

До 25 апреля нужно подать уведомление об исчисленных налогах и взносах. С 2026 года форму нужно заполнять по-новому. В статье описано, как заполнить титульный лист и каждое из полей формы, приведен готовый образец. Также вы узнаете, что изменилось и как это повлияет на работу.

С 2026 года уведомление об исчисленных налогах и взносах нужно заполнять по-новому. В статье описано, как заполнить титульный лист и каждое из полей формы, приведен готовый образец. Также вы узнаете, что изменилось и как это повлияет на работу.

Когда нужно подать уведомление

Уведомление об уплачиваемых налогах и взносах подается в ИФНС до подачи декларации или расчета. Уведомление подается, если нужно уплатить налоги, авансовые платежи, сборы, страховые взносы до представления отчетности или если отчетность не подается. Исключение: уплата налогов физическими лицами на основании налоговых уведомлений.

Внимание

В 2026 году вместо уведомления организация или ИП могли представить отдельные платежные поручения по каждому налогу, как раньше. В 2026 году это правило больше не действует.

Дополнительная полезная информация:

Куда и в какой срок подать уведомление

Уведомление нужно подать в инспекцию по месту учета. Срок – не позднее 25-го числа месяца, в котором установлен срок уплаты налогов, авансовых платежей, сборов, страховых взносов (п. 9 ст. 58 НК РФ).

Таким образом, организация должна подать уведомления перед уплатой НДФЛ и взносов за первый и второй месяц квартала, авансов по УСН, налогам на имущество, транспортному и земельному. Если подаете уведомление на несколько налогов, на каждый заполняется отдельный блок строк 1‒6 (ст. 58 НК РФ).

С 1 января 2026 года налоговые агенты обязаны подавать уведомления два раза в месяц:

по НДФЛ, исчисленному и удержанному с 1-го по 22-е число текущего месяца, – не позднее 25-го числа этого же месяца;

по налогу, который исчислен и удержан с 23-го числа по последнее число текущего месяца, – не позднее 3-го числа следующего месяца.

Для НДФЛ, исчисленного и удержанного с 23 по 31 декабря, изменений нет. Уведомление по этим суммам нужно подать не позднее последнего рабочего дня календарного года.

Сроки сдачи отчетности по налогам и взносам ‒ 2026

В какой форме подать уведомление

Уведомление подается в электронной форме по ТКС либо через личный кабинет налогоплательщика. Налогоплательщики, которые не указаны в п. 3 ст. 80 НК РФ, могут подать уведомление на бумажном носителе (п. 9 ст. 58 НК РФ).

Форма уведомления, порядок её заполнения и формат представления в электронной форме регламентируются Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. В этом приказе также изложены правила заполнения уведомления и формат его передачи в электронной форме (приложения 2 и 3 соответственно).

Как правильно заполнить уведомление

Мы поэтапно объяснили процесс заполнения уведомления, начиная с титульного листа.

Титульный лист

При заполнении титульного листа следует указать (пп. 2.5.1‒2.5.4 Порядка заполнения уведомления об исчисленных суммах налогов):

ИНН и КПП (для организаций) согласно свидетельству о постановке на учет. Российские организации и все крупнейшие налогоплательщики указывают КПП с «01» в 5 и 6 разрядах;

код налогового органа, в который направляется уведомление.

Раздел «Данные»

Раздел включает блоки, которые заполняются отдельно для каждого налога, авансового платежа, сбора, страхового взноса, информация о котором представляется.

Таблица с инструкциями по правильному заполнению полей

| Название поля | Что указать |

| Поле «КПП, указанный в соответствующей налоговой декларации (расчете)» | КПП, который нужно указать в отчетности по соответствующему платежу согласно порядку заполнения. Это поле заполняют только организации (п. 2.6.1 Порядка заполнения уведомления об исчисленных суммах налогов) |

| Поле «Код по ОКТМО» | Код территории, на которой мобилизуются средства от уплаты налога, сбора, страхового взноса (п. 2.6.2 Порядка заполнения уведомления об исчисленных суммах налогов) |

| Поле «Код бюджетной классификации» | КБК платежа, в отношении которого заполняется уведомление (п. 2.6.3 Порядка заполнения уведомления об исчисленных суммах налогов) |

| Поле «Сумма налога, авансовых платежей по налогу, сбора, страховых взносов» | Сумма исчисленного платежа (п. 2.6.4 Порядка заполнения уведомления об исчисленных суммах налогов) |

| Поле «Отчетный (налоговый) период (код)/Номер месяца (квартала)»* | Период, за который исчислен платеж (п. 2.6.5 Порядка заполнения уведомления об исчисленных суммах налогов) |

| Поле «Отчетный (календарный) год» | Год, к которому относится период, за который исчислен платеж (п. 2.6.6 Порядка заполнения уведомления об исчисленных суммах налогов) |

* Для ежемесячных платежей поле «Отчетный (налоговый) период (код)/Номер месяца (квартала)» заполняется следующим образом:

в первой части поля укажите код периода, на который приходится месяц начисления платежа: «21» ‒ I квартал, «31» ‒ полугодие, «33» ‒ 9 месяцев, «34» ‒ год;

во второй части поля укажите порядковый номер месяца внутри квартала. Хотя месяцев в квартале три, здесь также предусмотрено значение «04».

Для квартальных авансовых платежей поле «Отчетный (налоговый) период (код)/Номер месяца (квартала)» заполняется следующим образом:

в первой части поля укажите «34»;

во второй части укажите порядковый номер квартала («01», «02», «03», «04»). Например, при заполнении уведомления для авансового платежа по УСН за I квартал укажите «34/01».

После заполнения раздела «Данные» подпишите документ и проставьте дату. Если документ передается по ТКС, заверьте его УКЭП (п. 9 ст. 58 НК РФ).

Пример заполнения

Ниже представлен образец, который поможет заполнить уведомление без ошибок.

Как исправить ошибки в уведомлении

Если вы обнаружили ошибку в поданном уведомлении, подайте новое с корректными данными по платежу. Например, если была допущена ошибка в сумме платежа. В новом уведомлении укажите все данные по платежу, кроме суммы, и укажите правильную сумму.

Если вы ошиблись в КПП, КБК, коде по ОКТМО или периоде, в новом уведомлении заполните блок с прежними ошибочными данными, указав при этом сумму платежа «0», и блок с правильными данными.

Узнавайте о новых материалах в Телеграм-боте

Бот сообщит, что вышла статья или видео по вашим интересам, а также уведомит, если ваш любимый автор выпустил новый материал. Кроме того, бот умеет отслеживать важные темы и приглашать на розыгрыши призов.

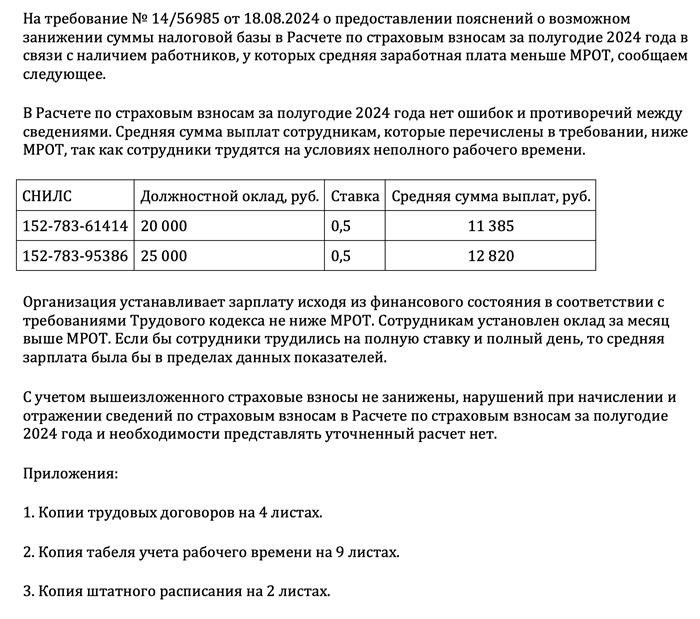

Образец пояснений по зарплате для налоговой в 2026 году

Образец пояснений по зарплате для налоговой в 2026 году

Фонд оплаты труда глазами налоговиков – это основа для удержания НДФЛ и начисления страховых взносов. Занижение налогооблагаемой базы является поводом для действий проверяющих органов. Если хотя бы у одного работника зарплата ниже МРОТ, пояснения причин в налоговую становятся обязательной процедурой, регламентированной налоговым ведомством из-за несоответствия контрольным соотношениям.

Задача работодателя – убедить контролеров не только в отсутствии нарушений трудового законодательства, но и в экономической невозможности повышения ФОТ. Как правильно подготовить пояснения по зарплате для налоговой в 2026 году? Расскажем и приведем образец.

Основания для запроса пояснений налоговиками

Зарплатные показатели контролируются ФНС для предотвращения занижения налогооблагаемой базы и обеспечения поступлений в бюджет по НДФЛ и обязательным взносам.

- МРОТ – минимальная сумма вознаграждения за труд, для лиц, полностью отработавших норму времени (ст. 133 ТК РФ). Сравнивается не федеральный, а региональный МРОТ, учитывающий действие трехстороннего соглашения, повышающий районный коэффициент и расположение в неблагоприятной климатической зоне.

- Среднеотраслевое значение – статистический показатель, публикуемый Росстатом. Он определяется исходя из средней зарплаты по отрасли, к которой относится хозяйствующий субъект.

Так как в отчетности не указываются тарифные ставки и количество отработанных часов, налоговики не могут сделать однозначный вывод о нарушениях. Поэтому они направляют требование о предоставлении пояснений по низкой зарплате.

Налогоплательщик обязан предоставить аргументированные объяснения или внести исправления в отчетность в течение пяти рабочих дней с момента получения официального запроса (п. 3 ст. 88 НК РФ).

Анализируемые ФНС контрольные соотношения

Программное обеспечение ФНС автоматически формирует требования после проведения камеральной проверки отчетности на основании контрольных соотношений, установленных налоговым ведомством в разрезе отчетов:

- Расчет по страховым взносам – письмами ФНС РФ от 10.03.2026 года № БС-4-11/2773@ и от 15.03.2026 года № БС-4-11/2952@. Внутри РСВ контролируется информация по зарплате каждого работника, автоматически сравниваемая с МРОТ и среднеотраслевой величиной на основании персонифицированных данных.

- Отчет 6-НДФЛ – письмами ФНС РФ от 18.02.2022 года № БС-4-11/1981@ и от 20.12.2026 года № БС-4-11/15922@. По данным отчета налоговики контролируют среднюю зарплату по предприятию, рассчитываемую по формуле:

В группу риска попадают юридические и физические лица с предпринимательским статусом, у которых средняя зарплата персонала или заработок любого работника:

- ниже МРОТ;

- выше минимума, но ниже среднего показателя по отрасли.

Хотя контрольные соотношения между РСВ и 6-НДФЛ не установлены, инспекторы будут сравнивать данные с отраженными в декларации по налогу на прибыль и реестрами, дающими право на применение пониженных тарифов по страховым взносам.

Объектом для сравнения наряду с текущими значениями будут аналогичные показатели за предыдущие периоды.

Субъекты малого бизнеса подвергаются дополнительной проверке. Работодатели, начисляющие зарплату персоналу на уровне минималки без учета квалификации и уровня замещаемой должности, должны будут предоставить пояснения по зарплате в налоговую.

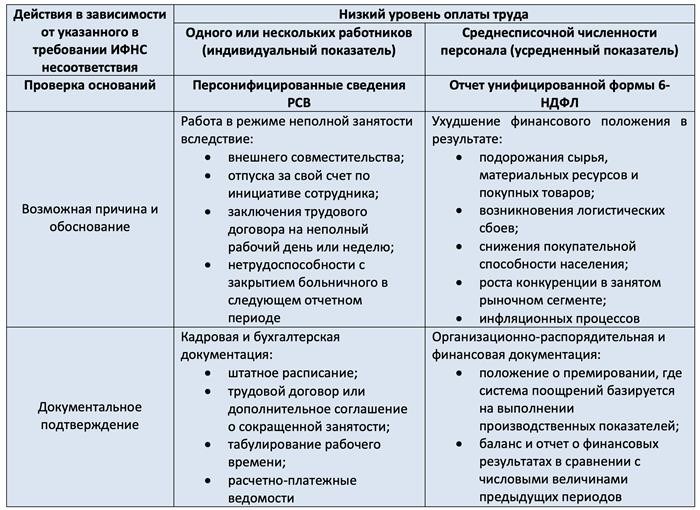

Аргументация при составлении пояснений

Исходя из обнаруженного несоответствия, указанного в требовании Федеральной налоговой службы (ФНС), налогоплательщику необходимо предоставить обоснования с прилагаемыми документами, которые могут убедить налоговые органы в отсутствии умышленного искажения базы заработной платы. Возможные аргументы приведены в таблице:

Если необходимо объяснить причину зарплаты, которая ниже средней по отрасли, можно указать, что в текущем году индексация не проводилась. В заключительной части следует упомянуть сроки проведения индексации и применяемый коэффициент повышения.

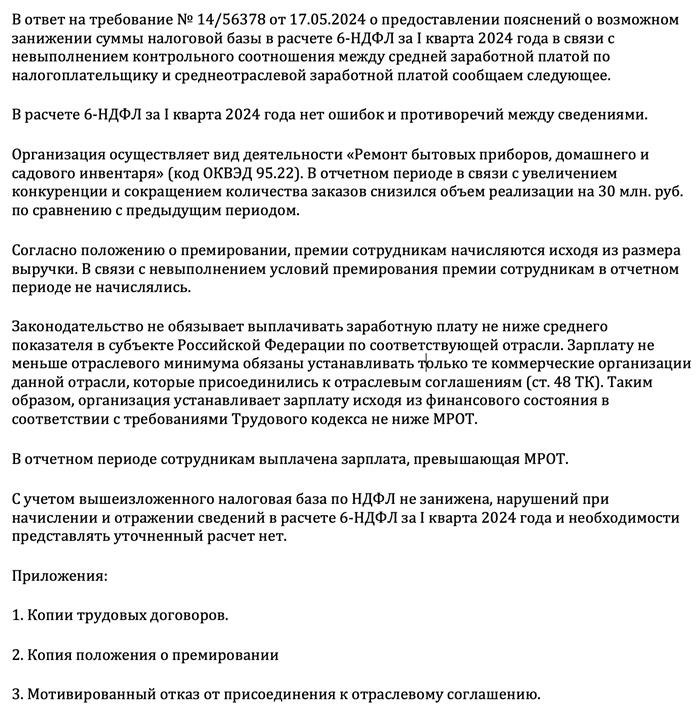

Пример пояснений: зарплата ниже средней по отрасли (по форме 6-НДФЛ)

Пример разъяснений: заработная плата ниже прожиточного минимума в 2026 году

Последствия игнорирования требований

Несвоевременное предоставление пояснений по запросу ИФНС может повлечь для налогоплательщика следующие последствия:

- наложение штрафа в размере 5 тыс. руб. (п. 1 ст. 129.1 НК РФ);

- вызов руководителя для объяснений (подп. 4 п. 1 ст. 31 НК РФ);

- привлечение к межведомственной комиссии с участием представителей ГИТ, СФР и местной администрации, а в случае неявки – передача материалов в прокуратуру.

Низкие показатели заработной платы могут сигнализировать о необходимости усиленного контроля предприятия. Необоснованно низкие зарплаты, ниже МРОТ, могут стать причиной выездной налоговой проверки, так как налогоплательщик может быть отнесен к категории высокого риска.