В Налоговом кодексе Российской Федерации предусмотрены различные налоговые льготы. Пенсионеры и предпенсионеры также могут воспользоваться этими льготами. О том, на какие льготы они имеют право, рассказали «Российской газете» представители ФНС.

1. Налог на имущество физических лиц

Пенсионеры, получающие пенсии в соответствии с пенсионным законодательством, а также лица, достигшие возраста 60 лет для мужчин и 55 лет для женщин, имеют право на налоговую льготу. Также льготы предоставляются инвалидам I и II групп.

Эта льгота освобождает от уплаты налога на имущество, принадлежащее налогоплательщику и не используемое в предпринимательской деятельности.

Льгота распространяется на один объект каждого вида имущества:

1) квартира, часть квартиры или комната;

2) жилой дом или его часть;

3) помещения или сооружения, указанные в подпункте 14 пункта 1 статьи 407 НК;

4) хозяйственные постройки, указанные в подпункте 15 пункта 1 статьи 407 НК;

5) гараж или машино-место.

Представительные органы муниципальных образований, а также органы власти Москвы, Санкт-Петербурга и Севастополя могут устанавливать дополнительные льготы, не предусмотренные Налоговым кодексом (статья 399 НК).

2. Земельный налог

Федеральное законодательство не предусматривает полного освобождения от земельного налога. Однако, начиная с налогового периода 2017 года, налоговая база уменьшается на кадастровую стоимость 600 квадратных метров земельного участка, находящегося в собственности или пользовании пенсионеров.

Муниципальные органы власти могут устанавливать дополнительные льготы, включая налоговый вычет для определенных категорий налогоплательщиков (статья 387 НК).

3. Транспортный налог

Налог на транспортные средства устанавливается Налоговым кодексом и законами субъектов Российской Федерации. Федеральное законодательство не предусматривает льгот по этому налогу, однако региональные законы могут включать льготы для налогоплательщиков.

P.S.

Информацию о льготах по налогу на имущество, транспортному и земельному налогам для льготных категорий можно найти на официальном сайте ФНС России в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Налоги, которые не платят пенсионеры

Налоги, которые не платят пенсионеры

Налоговый кодекс предоставляет пенсионерам налоговые льготы.

После повышения пенсионного возраста некоторые льготы теперь доступны по достижении возраста 55 лет для женщин и 60 лет для мужчин, таких граждан называют предпенсионерами.

Пенсионеры имеют льготы по уплате НДФЛ, судебной госпошлины, а также транспортного, земельного и имущественного налогов. Предпенсионеры также могут воспользоваться этими льготами. Подробно рассказываем о налоговых льготах в 2026 году.

Налог на доходы физических лиц (НДФЛ)

Все государственные пенсии, включая пенсии по старости, инвалидности и по случаю потери кормильца, не облагаются НДФЛ.

Однако доходы, такие как заработная плата или доходы от аренды недвижимости, облагаются налогом в общем порядке.

Если у пенсионера имеется вклад в российском банке, ему потребуется уплатить НДФЛ с процентов, накопленных за 2026 год. Проценты за предыдущие два года налогом не облагаются.

Не облагаются налогом следующие проценты:

- по рублевым вкладам с процентной ставкой до 1% годовых;

- по счетам эскроу.

Если вклад закрывается досрочно и проценты возвращаются банку, НДФЛ платить не нужно.

Базу для исчисления налога определяют следующим образом:

(Проценты по вкладам, начисленные на все счета в течение календарного года) − 1 000 000 ₽ × (Максимальная ключевая ставка на 1 число каждого месяца в календарном году)

Рассмотрим пример.

Пенсионер Петров в 2026 году разместил вклады в трех российских банках:

- В банке А — на сумму 800 000 ₽ под 13% годовых.

- В банке Б — на сумму 600 000 ₽ на 270 дней под 15% годовых.

- В банке В — на сумму 400 000 ₽ под 0,5% годовых.

За 2026 год Петров получил доход: от банка А — 104 000 ₽, от банка Б — 66 393 ₽, от банка В — 2000 ₽.

Для целей НДФЛ учитывается доход только по вкладам в банках А и Б в размере 170 393 ₽. Доход по вкладу в банке В не учитывается, так как процентная ставка по нему не превышала 1% годовых.

Предположим, максимальная ключевая ставка Банка России за 2026 год была 16%. Тогда максимальная необлагаемая сумма процентов составит 170 393 ₽ (1 000 000 ₽ × 16%).

Следовательно, Петров должен будет уплатить НДФЛ с дохода 10 393 ₽ (170 393 ₽ − 160 000 ₽). Сумма налога составит 1351,1 ₽ (10 393 × 13%).

Самостоятельно декларировать процентный доход по вкладам не нужно. Налоговая служба на основании данных от банков отправит уведомление с суммой НДФЛ. Налог за 2026 год нужно будет уплатить не позднее 1 декабря 2026 года.

Если пенсионер получит по решению суда деньги в качестве штрафа или неустойки, например, от компании за некачественно выполненную работу, это тоже облагаемый налогом доход. Но есть нюанс. Если в решении суда НДФЛ не выделен из суммы неустойки, то истец получает всю сумму без удержания налога. Источник выплаты затем сам подаст справку о доходах — бывшую 2-НДФЛ, и на ее основе налоговая отправит уведомление об уплате. Налог необходимо перечислить до 1 декабря.

Пенсионеры, которые продолжают работать официально или получают иные доходы, облагаемые НДФЛ по 13%, имеют эксклюзивное право на возврат НДФЛ при получении имущественного вычета по расходам на покупку жилья. Они могут вернуть налог не только за год, в котором оформили право собственности на квартиру, но и за три предыдущих года. Таким образом, пенсионер при покупке квартиры вправе вернуть уплаченный НДФЛ за четыре года сразу. Это привилегия только для пенсионеров.

Например, работающий пенсионер в 2026 году купил однокомнатную квартиру за 3 000 000 ₽. С его зарплаты удерживают НДФЛ в размере 65 000 ₽ в год. Ранее пенсионер не пользовался вычетом по расходам на приобретение жилья.

В 2026 году, чтобы вернуть 260 000 ₽ уплаченного НДФЛ, он подаст декларации за 2026, 2022, 2021 и 2020 годы. Таким образом, он единовременно получит всю сумму причитающегося ему налога к возврату.

Какие налоги могут не платить пенсионеры

Какие налоги могут не платить пенсионеры

Пенсия — это не повод для уныния. Кроме большого количества свободного времени, вы также получаете приятные налоговые льготы. Какие налоги можно не платить пенсионерам, расскажем в этой статье.

- Налог на доходы физических лиц

- Налог на имущество

- Земельный налог

- Транспортный налог

НДФЛ, транспортный, земельный и прочие налоги — это лишь часть того, на чем можно сэкономить в пенсионном возрасте.Средняя пенсия в нашей стране, к сожалению, невелика — около 17 тысяч рублей, при этом прожиточный минимум для пенсионеров составляет 10 тысяч. Разница хоть и незначительна, и накопить ее едва ли удастся, но государство старается улучшить материальное положение пожилых людей.

Для этого была разработана целая система льгот. К примеру, пенсионеры освобождаются от уплаты некоторых налогов, связанных с имуществом, доходами и даже транспортом.

Алексей — юрист по профессии. Полгода назад ему исполнился 61 год, и по новому закону он успешно вышел на пенсию. Его пенсия выше среднего уровня, но полностью покрыть все свои расходы этим образом не удается, особенно учитывая наличие нескольких кредитов.

Наш герой не собирается закрывать свою юридическую практику, пенсия для него — дополнительный источник дохода, чтобы быстрее погасить долги.

У Алексея также есть много имущества, за которое он долгое время исправно платит налоги. Может быть, с выходом на пенсию он сможет от них избавиться? Попробуем разобраться.

Может ли шопинг быть выгодным? Да, если покупать с Халвой! До 10% кешбэка, пассивный доход в виде процентов на остаток собственных средств до 15%. И самое главное — покупки в рассрочку до 24 месяцев без процентов. Оформите Халву в пару кликов!

Налог на доходы физических лиц

НДФЛ — основной налог, который платят граждане России. Этот налог распространяется на заработную плату, вклады, продажу недвижимости, выигрыши в лотерею и т. д.

Размер налога зависит от источника дохода. Большинство россиян платят 13%. Эта ставка применяется к вознаграждениям по гражданско-правовым договорам, дивидендам, заработной плате и т. д.

На налог на доходы физических лиц (НДФЛ) пенсионеры тоже смогут сэкономитьТем не менее, пенсии, пособия, стипендии и аналогичные выплаты НДФЛ не облагаются, так что пенсионеры могут быть спокойны за свои пенсионные выплаты. Однако многие продолжают работать после выхода на пенсию, и их доходы подлежат налогообложению, но к счастью, часть этих выплат можно вернуть через налоговые вычеты.

Для получения такого налогового возврата работающему пенсионеру необходимо оплатить расходы на образование и повышение квалификации, медицинские услуги, покупку недвижимости или инвестиции (включая инвестиции в пользу своих родственников).

При стандартных налоговых вычетах, например, работодатель может автоматически уменьшить НДФЛ, но для других вычетов вам потребуется либо подать заявление в налоговую службу (что можно сделать через личный кабинет на сайте ФНС), либо обратиться к своему работодателю.

Если вы обращаетесь к работодателю, удерживаемый налог будет уменьшен, и вам не придется ждать рассмотрения заявления.

Льготы пенсионерам по земельному налогу в 2026 году

Льготы пенсионерам по земельному налогу в 2026 году

Федеральные и местные льготы по земельному налогу для пенсионеров в 2026 году значительно помогают им сэкономить. Какой размер участка не облагается земельным налогом, что необходимо для этого сделать, а также как местные законы влияют на налоговые обязательства пенсионеров, читайте в нашем материале.

- Основная федеральная льгота: за участок какой площади пенсионеры освобождаются от налога на землю

- Дополнительные налоговые льготы на землю

- Как пенсионеру оформить льготу в 2026 году

- Итоги

Основная федеральная льгота: за участок какой площади пенсионеры освобождаются от налога на землю

Федеральные льготы по земельному налогу для пенсионеров в 2026 году предоставляются независимо от вида пенсии и местоположения участка согласно подп. 8 п. 5 ст. 391 НК РФ. В эту категорию входят и военные пенсионеры, кроме тех, кто был уволен по достижении предельного возраста для военной службы.

Федеральное законодательство предоставляет пенсионерам возможность получить вычет, то есть не платить налог за один земельный участок (по выбору пенсионера-собственника, если иное не предусмотрено нормативными актами местных властей), при условии, что его площадь не превышает 600 кв. м. (6 соток), как указано в п. 5 ст. 391 НК РФ.

Читать далее о правилах расчета земельного налога.

Посмотрите на рисунке, при каком виде владения участком предоставляется федеральная налоговая льгота пенсионерам на земельный налог:

От уплаты земельного налога полностью освобождаются следующие категории:

- коренные народы Севера, Сибири и Дальнего Востока;

- граждане, имеющие земельный участок на правах аренды или безвозмездного (срочного) пользования;

- владельцы участков, являющихся имуществом паевого инвестиционного фонда,

ИФНС не уведомляет тех, кто освобожден от уплаты налога.

ВАЖНО! Пенсионеры имеют право на налоговые вычеты по НДФЛ в установленном порядке. Подробности — здесь.

Рассмотрим пример предоставления льгот пенсионерам по земельному налогу.

Два пенсионера, Котов Р. Р. и Рыков Н. С., много лет выращивают овощи и фрукты на участке размером 10 соток. Участок, принадлежащий Рыкову Н. С., они разделили пополам. За предоставленное право использования половины участка Котов Р. Р. расплачивается с собственником земли частью урожая.

Как будут платить земельный налог пенсионеры за этот участок в 2026 году? Половина участка составляет менее 6 соток. Может ли каждый пенсионер воспользоваться федеральной земельной льготой?

Платить за участок придется с учетом следующих условий:

- обязанность по уплате земельного налога полностью лежит на собственнике участка, и только у него есть право на вычет;

- факт использования участка двумя пенсионерами для расчета земельного налога не имеет значения.

Таким образом, в 2026 году собственник земли Рыков Н. С. будет уплачивать земельный налог за 2026 год, исходя из площади участка 4 сотки (10 соток – 6 соток).

Узнайте о действующих льготах по налогу на недвижимость для пенсионеров.

Дополнительные налоговые льготы на землю

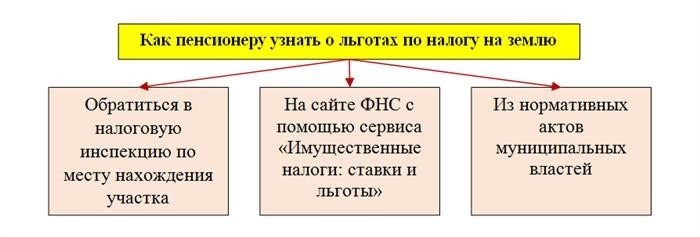

Дополнительная льгота (вычет, сниженная ставка, освобождение от уплаты) на земельный налог для пенсионеров в 2026 году может быть предоставлена местными властями в дополнение к федеральной. В этом случае льготы объединяются и предоставляются совместно, но только в пределах одного муниципалитета. Как пенсионеру узнать об этом?

Способы получения необходимой информации указаны на рисунке:

Как местоположение участка, так и статус пенсионера могут повлиять на размер земельного налога. Рассмотрим на примерах:

Два друга-пенсионера — Степанов П. А. и Трифонов А. Г. (оба ветераны Великой Отечественной войны) — проживают на небольшом расстоянии друг от друга. Их земельные участки имеют одинаковую площадь, но расположены в разных регионах:

- участок Степанова П. А. находится в Малопургинском районе Удмуртской Республики;

- участок Трифонова А. Г. — в черте города Агрыз Республики Татарстан.

Хотя участки одинаковы по площади, размер земельного налога у них разный:

- Степанов П. А. в 2026 году уплачивает налог с учетом федеральной льготы на 9 соток (15 – 6). Дополнительные местные льготы для этой категории пенсионеров не предусмотрены.

- Трифонов А. Г. налог в 2026 году не платит, так как ветераны войны в этом регионе освобождены от уплаты земельного налога.

Изменим условия примера. Представим, что друзья-пенсионеры не являются ветеранами войны, но имеют статус почетных граждан своих муниципалитетов. В этом случае ситуация с уплатой земельного налога кардинально изменится:

- Степанов П. А. освобожден от уплаты налога — такая льгота предусмотрена для почетных граждан Малопургинского района;

- Трифонов А. Г. налог уплачивает, так как в его районе дополнительных льгот для почетных граждан нет. Однако он может воспользоваться федеральной льготой (вычет на 600 кв. м).

Эти примеры показывают, что местные законодательные нюансы могут значительно повлиять на налоговые обязательства пенсионеров. Важно знать свои права на льготы и вовремя заявить об этом в налоговую инспекцию. Далее расскажем, как это сделать.

Пенсионер может заявить льготу за три предыдущих года. В этом случае ФНС пересчитает налог за все три года.

Узнайте, как оформить возврат переплаты за прошлые периоды, в «КонсультантПлюс». Если у вас нет доступа к системе К+, оформите бесплатный пробный демодоступ.

Как пенсионеру оформить льготу в 2026 году

Чтобы получить льготу по земельному налогу, пенсионеру нужно подать заявление (форма по КНД 1150063) в налоговую инспекцию (п. 10 ст. 396 НК РФ). Таким образом он сообщит, что вышел на пенсию и имеет право на льготы. Прикладывать документы, подтверждающие право на льготу (пенсионное удостоверение), необязательно. Налоговики запросят необходимые сведения в соответствующих органах.

Читайте о льготах по транспортному налогу для пенсионеров.

Если пенсионер уже подавал заявление для другой льготы, например, по транспортному налогу, повторно подавать заявление не нужно. ИФНС уже имеет сведения о льготнике и предоставит льготу на основании имеющихся данных.

Эксперты «КонсультантПлюс» подробно рассказали о льготах для пенсионеров. Получите пробный доступ к публикации на эту тему бесплатно.

Если у пенсионера несколько земельных участков, он может выбрать, по какому из них желает получить вычет. В п. 6.1 ст. 391 НК РФ предусмотрен уведомительный порядок, с помощью которого пенсионер сообщает налоговой о своем выборе: